Результаты исследований обучающихся в проекте Банки и деньги

Содержание

Авторы и участники проекта

Участники группы "Банкиры"

Тема исследования группы

Роль банков в жизни общества

Проблемный вопрос (вопрос для исследования)

Зачем обществу необходимы банки?

Гипотеза исследования

Мы считаем, что банки были созданы для того, чтобы обеспечить финансовые потоки и места хранения денег.

Цели исследования

1. Изучить историю банковского дела.

2. Рассмотреть виды банков и их основные функции в современной экономике.

3. Изучить принципы кредитования.

4. Сделать выводы.

Результаты проведённого исследования

История банковского дела

Банки – весьма древнее экономическое изобретение. Считается, что первые банки возникли еще на Древнем Востоке в VII-VI вв. до н.э., когда уровень благосостояния людей позволил им делать сбережения при сохранении приемлемого уровня текущего потребления. Банковская система Российской Федерации прошла несколько этапов в своем развитии. Условно их можно разделить на пять:

1) с середины XVIII в. до 1860 г. – период создания и функционирования банков как государственных (казенных);

2) с 1860 по 1917 г. – период развития и совершенствования банковской системы;

3) с 1917 по 1930 г. – формирование новой банковской системы;

4) с 1932 по 1987 г. – стабильное функционирование социалистической банковской системы;

5) с 1988 г. По настоящее время – формирование современной рыночной банковской системы.

Виды и функции банков

Банк - это финансовая организация, основной функцией которой является получение денежных ресурсов от тех людей, у которых они временно высвобождаются, и представляют их тем, кому они сейчас необходимы.

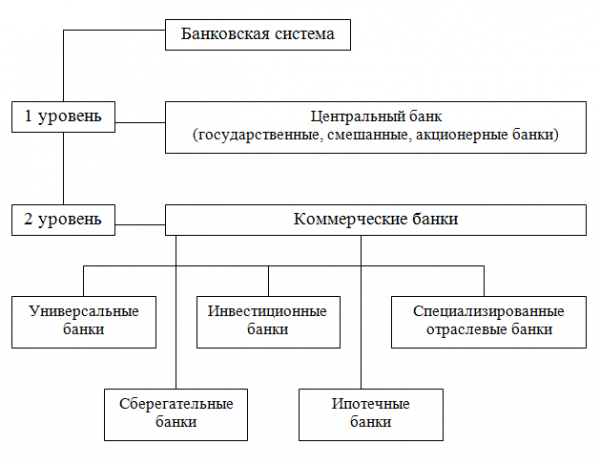

В Российской Федерации организована двухуровневая банковская система. Рассмотрим схему:

Центральный банк - главный банк страны, который имеет исключительное право на эмиссию национальной валюты и контролирует деятельность других банков.

Основные функции Центрального банка:

• осуществляет монопольное право выпуска кредитных денег (банкнот);

• регулировать обращение денежной массы в стране и обменный курс национальной валюты;

• быть главным банкиром и финансовым консультантом правительства;

• оказывать помощь правительству в управлении бюджетом;

• оказывать разнообразные услуги и другим кредитным учреждениям и контролировать работу других банков;

• проводить денежно-кредитную политику.

2 уровень кредитной системы представлен коммерческими банками, которые непосредственно работают с клиентами: физическими или юридическими лицами.

Коммерческий банк - фирма, которая занимается привлечением сбережений домохозяйств и других фирм на депозиты и выдачей кредитов.

Функции коммерческих банков:

• открытие и ведение денежных счетов;

• предоставление кредитов для нужд граждан и деятельности фирм;

• обмен валюты;

• покупка и продажа ценных бумаг;

• осуществление безналичных расчетов и др.

Принципы кредитования

Термин “кредит” происходит от латинского “creditum” - ссуда, долг . Кредит имеет денежную природу. Банк как посредник аккумулирует временно свободные средства, формируя ссудный капитал, и предоставляет его во временное распоряжение тем лицам, которые испытывают потребность в привлечении дополнительных финансовых ресурсов на определенных условиях. Кредит - форма движения ссудного капитала.