Результаты исследований учащихся в проекте Государство и экономика

Содержание

Авторы и участники проекта

Участники группы "Искатели"

Тема исследования группы

Необходимость налогов

Проблемный вопрос (вопрос для исследования)

Гипотеза исследования

Мы предполагаем, что налоги нужны для удовлетворения социальных нужд государства.

Цели исследования

1)Ознакомиться с историей возникновения налогов.

2)Создать ленту времени.

3)Рассмотреть разновидности налогов.

4)Сделать вывод.

Результаты проведённого исследования

Сначала нам нужно определить, что же такое налоги?

Налог – обязательный безвозмездный платеж, взимаемый с организаций и физических лиц. Под налогом, пошлиной и другим платежом понимается любой обязательный без эквивалентный взнос предприятий и физических лиц в Федеральный, региональный или местный бюджет,осуществляемый плательщиком в порядке и на условиях определяемых законодательными актами.

Налоги являются главным финансовым источником. С незапамятных времен присутствуют обязательные платежи части общественного продукта. Налогообложение имеют рыночные и нерыночные хозяйства. История возникновения налогов длиться тысячелетиями. Это основное звено экономики в отношениях государства и общества.

Хронология возникновения налогов представлена в ленте времени

В основе построения налоговой системы лежат следующие принципы:

– всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом;

– обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом;

– равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения;

– однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза;

– стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться;

– простота и доступность для восприятия;

– гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики;

– справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

Налоговая система содержит следующие элементы:

а) субъект налога (налогоплательщик) – юридическое или физическое лицо, на которое законодательно возложено обязательство платить налоги;

б) носитель налога — лицо, из дохода которого выплачивается налог;

в) источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.);

г) единица обложения — единица измерения объекта налогообложения (рубль, гектар и т. д.);

д) налоговая ставка — величина налога с единицы обложения и т.д..

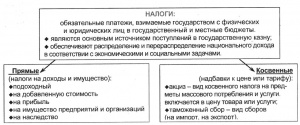

По объекту обложения налоги делятся на прямые и косвенные.

Прямые — это налоги на доходы физических и юридических лиц или на объекты имущества. Основными объектами прямых налогов являются налог на прибыль, подоходный налог с физических лиц, поимущественные налоги.

Косвенные налоги — это те налоги, которые включаются в цены товара или услуги, увеличивая ее. Такие налоги перечисляются в налоговые органы предприятиями, фирмами, а фактически оплачивает их потребитель. К косвенным налогам относятся налог на добавленную стоимость, налог с продаж, акцизы, таможенные пошлины.

В зависимости от цели использования налоги делятся на общие и специальные (целевые). Общие поступают в казну государства и используются для общественных нужд. Специальные налоги имеют строго целевое назначение.

По формированию дохода бюджета различают налоги государственные и местные. Государственные формируют доходы центрального бюджета. Местные налоги поступают в региональные, муниципальные бюджеты.

Серьезной проблемой является установление оптимального соотношения между государственными и местными налогами, рациональной пропорции деления налогов между бюджетами разных уровней.

По объектам обложения выделяют группы: налог на имущество, ресурсные налоги, налоги на доход или прибыль, налог на действия и т. д.

По виду плательщика налоги делятся на: налоги с физических лиц и налоги с юридических лиц.

Функции налогов являются проявлением сущности налогов, способом выражения их свойств. Функции налогов показывают, каким образом реализуется их общественное назначение как инструмента распределения и перераспределения государственных доходов.

Выделяют четыре функции налогов: фискальную, распределительную, регулирующую и контрольную.

Фискальная функция - собственно изъятие средств налогоплательщиков в бюджет. Это основная функция налогообложения. Именно посредством фиска налоги выполняют свое предназначение по формированию государственного бюджета для выполнения общегосударственных и целевых государственных программ. Посредством фискальной функции реализуется главное общественное назначение налогов - формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для оборонных, социальных, природоохранных и других функций.

Распределительная функция налогов выражает их сущность как особого централизованного инструмента распределительных отношений. Распределительная функция иначе называется социальной, поскольку она состоит в перераспределении общественных доходов между различными категориями граждан - от состоятельных к неимущим, что обеспечивает в конечном счете гарантию социальной стабильности общества. Социальные функции выполняют, в частности, акцизы, устанавливаемые на отдельные виды товаров. Ту же цель преследует механизм прогрессивного налогообложения, связанный с возрастанием налоговых ставок по мере роста величины доходов плательщика.

Регулирующая функция налогов стала осуществляться с тех пор, как государство начало активно участвовать в организации хозяйственной жизни страны. Эта функция направлена на достижение определенных целей налоговой политики посредством налогового механизма. Контрольная функция налогообложения означает, что государство посредством налогов контролирует финансово-хозяйственную деятельность юридических лиц и граждан. Одновременно осуществляется контроль за источниками доходов и направлениями расходования средств. В конечном счете контрольная функция позволяет обеспечивать минимум налоговых поступлений в бюджет, который тем не менtе достаточен для выполнения государством своих конституционных функций.

В настоящее время, налоги необходимы, чтобы удовлетворят различные потребности государства.

Вывод

В процессе исследования, мы пришли к выводу, что налоги являются необходимым звеном экономических отношений в обществе с момента возникновения любого государства. Развитие и изменение форм государственного устройства всегда сопровождается преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Государство не может существовать без налогов, поскольку они являются главным методом мобилизации доходов в условиях господства частной собственности и рыночных отношений.

Полезные ресурсы

Определение налогов - Студопедия