Результаты исследования обучающихся в проекте Банковские вклады в России

Содержание

Авторы и участники проекта

- Долгова Юлия Александровна

- Захаров Илья Александрович

- Участники группы "Экономисты"

Тема исследования группы

Выгода в банковских вкладах

Проблемный вопрос (вопрос для исследования)

Как сделать действительно выгодный вклад?

Гипотеза исследования

Мы считаем, что достаточно легко сделать выгодный вклад, если изучить теоретические основы инвестирования во вклады.

Цели исследования

1. Изучить теоретический материал по теме

2. Составить ментальную карту по теме исследования

3. Сделать выводы

Результаты проведённого исследования

Банковский вклад (депозит) – форма размещения временно свободных денежных средств, помещаемых на хранение в банк на определенный срок за определенный процентный доход

Вкладчик может выбрать любой срок возврата денег. Банки, как правило, предлагают разместить у них срочные вклады по следующим периодам:

- до 30 дней;

- 31-90 дней;

- 91 -180 дней;

- 181 день — 1 год;

- 1-3 года;

- свыше 3 лет.

Процентная ставка всегда указывается в годовом выражении. Если вы положили деньги в банк на срок, отличный от года, то ставка начисляется пропорционально сроку. Например, если ставка 12% годовых, открыв полугодовой вклад вы получите в конце срока— 6%. В течение срока договора банк не вправе менять ставку.

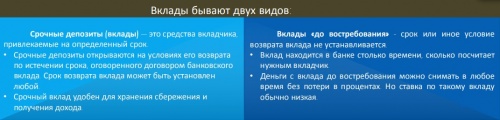

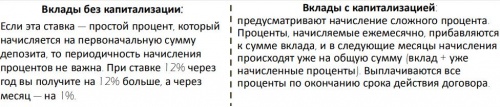

Размер устанавливаемых банком процентов по вкладу может зависеть от суммы, срока и иных условий вклада. Как правило, чем больше сумма вклада и длительней срок, тем выше проценты. Ставка по вкладу указывается как годовая, начисляться проценты будут не обязательно в конце года. Начисление может быть один раз в месяц, один раз в квартал и т. д. Вклады могут быть с капитализацией так и без нее.

Возможность пополнения счета:

• если вы решили накопить средства на крупную покупку или к определенному событию, откладывая из текущего дохода, то Вы можете открыть пополняемый депозит.

• таким образом, вы в любое время можете докладывать дополнительную сумму на тот же депозит и получать проценты на увеличившуюся сумму.

• такая опция избавит вас от необходимости открывать новый депозит каждый раз, когда появляются свободные денежные средства. Тем более, что ставка по новому депозиту может быть и ниже.

Возможность досрочного частичного снятия денег:

• как правило, вкладчик может снять деньги с депозита, только расторгнув договор. Но тогда он лишится начисленных процентов

• некоторые банки предлагают депозит с возможностью досрочного частичного снятия. Такой депозит дает возможность вкладчику снять часть денег, не расторгая договор, и не лишаясь уже накопленных процентов и процентов

• все деньги снять нельзя: на вкладе должен обязательно остаться неснижаемый остаток

• ставка по такому депозиту будет ниже

• вы должны сами решить, стоит ли пожертвовать частью процентов

Если вы не уверены, в какой валюте вам выгодно сберегать деньги, то можете открыть несколько депозитов: в рублях, долларах, евро и т. д. Или можно открыть один мультивалютный депозит, а потом в течение срока депозита переводить деньги из одной валюты в другую, не теряя накопленные проценты.

В какой валюте хранить деньги? Все зависит от ваших финансовых целей. Если вы копите на поездку в Европу, то открывайте вклад в евро. Если, например, Вы запланировали покупку недвижимости на территории Российской Федерации, то ваша валюта — рубли.

Дополнительные важные возможности депозитов:

• можно открыть депозит в рублях в пользу 3-го лица (ребенка с 14 лет, супруга и т.д.)

• клиент, открывший вклад, внесет средства, а распоряжаться вкладом сможет 3-е лицо, в пользу которого открыт вклад.

• можно составить в банке завещательное распоряжение, т.е. завещать средства вклада одному/нескольким лицам.

Критерием выбора вида депозита может быть:

- максимальный процент на сумму вклада

- возможность смены валюты и получения доп. дохода

- возможность частичного снятия денег

- возможность пополнения вклада.

Однако, важно учитывать, что по вкладам с «высокими процентами», как правило возможность пополнения и частичного снятия не предусмотрена. И, наоборот, чем больше у депозита удобных опций, тем ниже процентная ставка.

Что такое Система страхования вкладов?

Система страхования вкладов (ССВ) — механизм защиты вкладов физических лиц в банках путем их страхования (гарантирования). Основная идея работы ССВ заключается в проведении быстрых выплат вкладчикам из независимого финансового источника. Тем самым, не дожидаясь начала ликвидационных процедур, вкладчики гарантированно получают доступ к своим средствам. Страхование вкладов осуществляется в силу указанного Закона и не требует заключения договора страхования. В 2004 года создана государственная корпорация — «Агентство по страхованию вкладов». Вклады в разных банках страхуются независимо друг от друга. Страховое возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100 % суммы вкладов в банке, но не более 1 400 000 руб. Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая.

Ментальная карта по результатам изучения теории

Вывод

По итогам работы можно сделать выводы о том, что для выгодного инвестирования в банковский вклад эффективнее всего будет разделить свои средства по частям в разные банки и на разных условиях. При планировании банковского вклада важно учитывать цели, для реализации которых вклад открывается.