Результаты исследования учащихся в проекте Фискальная политика: различия между версиями

(→Результаты проведённого исследования) |

(→Результаты проведённого исследования) |

||

| Строка 55: | Строка 55: | ||

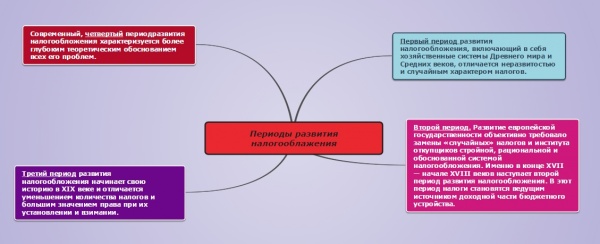

| − | В развитии налогообложения можно выделить четыре периода, каждый из которых характеризуется теми или иными признаками и особенностями | + | В развитии налогообложения можно выделить четыре периода, каждый из которых характеризуется теми или иными признаками и особенностями ([https://www.mindomo.com/ru/mindmap/mind-map-3cf1b32f2e484194bdd9d88523832796 Ментальная карта]). |

| − | |||

[[Изображение:Ментальная карта налоги Деулина Журавлева.jpg|600px]] | [[Изображение:Ментальная карта налоги Деулина Журавлева.jpg|600px]] | ||

Версия 18:07, 13 декабря 2016

Содержание

Авторы и участники проекта

Участники группы "Историки"

Тема исследования группы

История возникновения налогов

Проблемный вопрос (вопрос для исследования)

Гипотеза исследования

Мы считаем, что налоги придумали для существования и обеспечения устойчивости бюджета.

Цели исследования

- Ознакомиться с понятием фискальной политики;

- Проанализировать взаимосвязь налогов с государственным бюджетом;

- Изучить историю фискальной политики;

- Подвести итоги

Результаты проведённого исследования

Налог - это обязательные платежи, взимаемые в пользу государства.

В современных условиях налоги выполняют три важнейшие функции:

Фискальная функция налогообложения.

Сбор денежных средств в казну государства или во внебюджетные фонды. С помощью фискальной функции формируются финансовые ресурсы и создаются материальные условия для функционирования государства, ее задача – обеспечение устойчивой доходной базы для бюджетов всех уровней.

Стимулирующая функция налогообложения.

С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, инвестиции в расширение производства. Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что прибыль, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других товаров, освобождается от налогообложения.

Перераспределительная функция налогообложения.

Смысл данной функции в том, что государство использует систему прогрессивного подоходного налогообложения в качестве одного из инструментов перераспределения доходов граждан. Как известно, целью перераспределения является уменьшение дифференциации уровней благосостояния индивидуумов для достижения большей социальной справедливости. История налогов насчитывает тысячелетия. Первые известные законы о налогах относятся к шестидесятым годам XVIIIвека до н.э. – это выбитые на черном базальтовом столбе законы вавилонского царя Хаммурапи (1792 – 1750 гг. до н.э.).

В развитии налогообложения можно выделить четыре периода, каждый из которых характеризуется теми или иными признаками и особенностями (Ментальная карта).

Появление налогов связано с возникновением государства и необходимостью финансировать его расходы. С помощью налогов пополнялась государственная казна. Назначение налогов как важнейшего источника финансирования государства принято называть фискальной функцией налогов. Фискальная функция объясняет, почему налогами можно обложить все, что имеет стоимостную, количественную или физическую характеристики — сделку, прибыль, доход, имущество, любой объект, входящий в состав имущества. Выражение «деньги не пахнут» возникло из слов римского императора Веспасиана (69-79 гг. н.э.), когда сын упрекнул его в том, что он ввел налог на общественные уборные.

Вывод

Таким образом,ни одно государство не может обойтись без налогов. Для формирования бюджета используются различные источники доходов, но на сегодняшний день человеческий опыт не знает более эффективного способа собирания денежных средств, чем налоги. В любом государстве налоги составляют по сравнению с другими источниками доходов большую доходную часть бюджета. В Российской Федерации их доля составляет 80%.