Результаты исследования студентов в проекте Эффективное управление рисками в деятельности предприятия: различия между версиями

(→Проблемный вопрос (вопрос для исследования)) |

|||

| (не показано 27 промежуточных версий 2 участников) | |||

| Строка 10: | Строка 10: | ||

== Проблемный вопрос (вопрос для исследования)== | == Проблемный вопрос (вопрос для исследования)== | ||

| − | + | Как оценить риск? | |

| − | |||

== Гипотеза исследования == | == Гипотеза исследования == | ||

| Строка 18: | Строка 17: | ||

==Цели исследования== | ==Цели исследования== | ||

1. Познакомиться с определениями понятия "риск". | 1. Познакомиться с определениями понятия "риск". | ||

| + | |||

2. Провести классификацию рисков. | 2. Провести классификацию рисков. | ||

| + | |||

3. Научиться рассчитывать ожидаемую норму доходности. | 3. Научиться рассчитывать ожидаемую норму доходности. | ||

| + | |||

4. Определить способы оценки риска. | 4. Определить способы оценки риска. | ||

| + | |||

5. Составить аннотированный каталог ссылок. | 5. Составить аннотированный каталог ссылок. | ||

==Результаты проведённого исследования== | ==Результаты проведённого исследования== | ||

| + | Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человека. | ||

| + | Риск – это всегда вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться настолько рискованным, что, как говорится, «игра не стоит свеч». | ||

| + | [[Изображение:Игра не стоит свеч.jpg|80px]] | ||

| + | |||

| + | Как экономическая категория риск представляет собой возможность совершения события, которое может повлечь за собой три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль). | ||

| + | Риск – это действие, совершаемое в надежде на счастливый исход по принципу «повезет – не повезет». | ||

| + | Представим определения термина риска с использованием сервиса Mind42 | ||

| + | [[Изображение:Риск - это.jpeg|1300px]] | ||

| + | |||

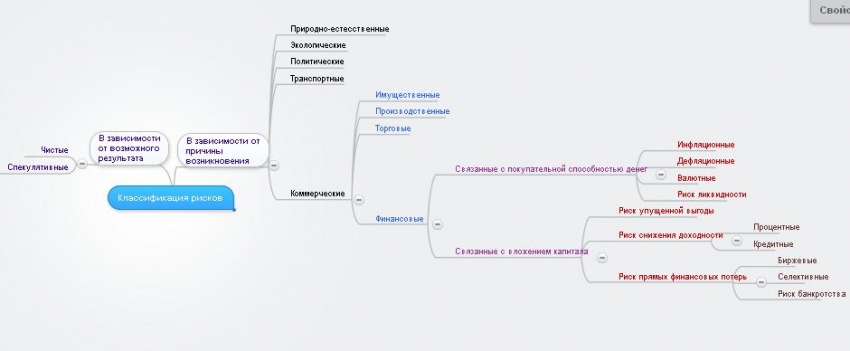

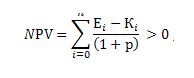

| + | Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе.Классификационная система рисков включает в себя категории, группы, виды, подвиды и разновидности рисков (выполнена в диаграмме связей Mindmeister). | ||

| + | |||

| + | [[Изображение:Классификация рисков Гришина.JPG|850px]] | ||

| + | |||

| + | Каким образом рассчитывается ожидаемая норма доходности? | ||

| + | |||

| + | Рассмотри на примере. | ||

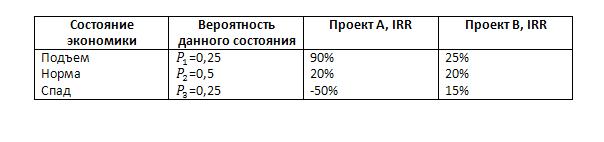

| + | Допустим имеется два финансовых проекта A и B, для которых возможные нормы доходности (IRR) находятся в зависимости от будущего состояния экономики. Данная зависимость отражена в следующей таблице: | ||

| + | [[Изображение:ОНД Гришина.JPG]] | ||

| + | |||

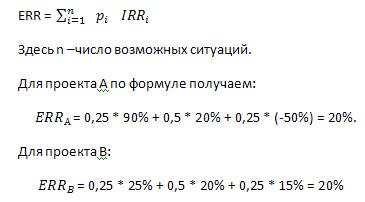

| + | Для каждого из проектов A и B может быть рассчитана ожидаемая норма доходности ERR – средневзвешенное (где в качестве весов берутся вероятности) или вероятностное среднее возможных IRR. | ||

| + | |||

| + | [[Изображение:Расчет ОНД Гришина.JPG]] | ||

| + | |||

| + | Таким образом, для двух рассматриваемых проектов ожидаемые нормы доходности совпадают, несмотря на то, что диапазон возможных значений IRR сильно различается: у проекта A от – 50% до 90%, у проектов B – от 15% до 25%. | ||

| + | |||

| + | Методы анализа рисков. | ||

| + | |||

| + | Оправданный риск — это объективно существующий элемент системы функционирования предприятий в условиях рыночной экономики. Вероятностный характер экономических решений, принятых в условиях рисковой экономики, может быть выявлен лишь при помощи определенных методов анализа рисков и их влияния на деятельность фирмы. | ||

| + | Поиск такого решения из возможного множества, которое бы содержало лишь оправданный риск, является одной из основных задач качественного и количественного анализа риска. | ||

| + | Большинство ученых, занимающихся данной проблемой, согласны с тем, что качественный анализ является наиболее сложным этапом в проведении общего анализа степени риска от определенного направления деятельности фирмы. Его главная задача состоит в определении факторов риска, выявлении направлений деятельности и этапов, на которых может возникнуть риск. Таким образом, на протяжении качественного анализа устанавливаются потенциальные области риска и после этого идентифицируются все возможные риски. | ||

| + | На протяжении количественного анализа риска дается численное определение размеров отдельных рисков, а также риска всего выбранного направления предпринимательской деятельности. | ||

| + | Предпринимательский риск может определяться как в абсолютных, так и в относительных величинах. Измерение степени риска в абсолютных величинах целесообразно применять при характеристике отдельных видов потерь, а в относительных — при сравнении прогнозируемого уровня потерь с реальным уровнем, среднеотраслевым, средним по экономике и т.д. | ||

| + | |||

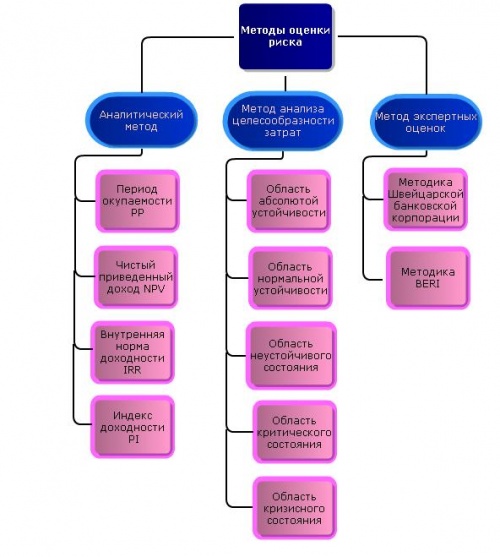

| + | Методы анализа рисков удобно представить в среде gliffy: | ||

| + | [[Изображение:Методы оценки риска gliffy Гришина.jpg|500px]] | ||

| + | |||

| + | Подробнее рассмотрим каждый из методов. | ||

| + | |||

| + | |||

| + | === Аналитический метод === | ||

| + | |||

| + | Для уменьшения риска прибегают к различным методам, позволяющим повысить надежность финансовых вложений. Предполагается, что риск может быть уменьшен при более четком понимании действия механизма формирования прибыли с учетом различных зависимостей, факторов и т.п. | ||

| + | В финансовом анализе эффективности инвестиций в основном используются четыре показателя: | ||

| + | |||

| + | • период окупаемости РР; | ||

| + | |||

| + | • чистый приведенный доход NPV; | ||

| + | |||

| + | • внутренняя норма доходности IRR; | ||

| + | |||

| + | • индекс доходности | ||

| + | |||

| + | Для фирм и предприятий предлагается выбрать любой из перечисленных показателей при анализе и выборе привлекательного инвестиционного проекта, что и составляет суть аналитического метода измерения риска. Однако многие фирмы для повышения надежности при выборе вариантов инвестирования ориентируются не на один, а на два и более измерителей. | ||

| + | Экономическое содержание приведенных выше показателей. | ||

| + | |||

| + | ''ПЕРИОД ОКУПАЕМОСТИ (РР)'' | ||

| + | |||

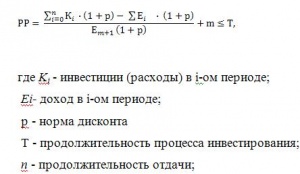

| + | Период окупаемости - это время, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций. | ||

| + | Период окупаемости рассчитывается по формуле: | ||

| + | |||

| + | [[Изображение:Период окупаемости Гришина.JPG|300px]] | ||

| + | |||

| + | В качестве расчетного принимается год, предшествующий году, в котором доходы сравняются с расходами или превысят их. | ||

| + | |||

| + | ''ЧИСТЫЙ ПРИВЕДЕННЫЙ ДОХОД (NPV)'' | ||

| + | |||

| + | Чистый приведенный доход (NPV) представляет собой сумму дисконтированных финансовых итогов за все годы проекта, включая начало инвестиций. Данная величина характеризует общий абсолютный результат инвестиционной деятельности и рассчитывается по формуле: | ||

| + | |||

| + | [[Изображение:Чистый приведенный доход Гришина.JPG]] | ||

| + | |||

| + | Показатель чистого приведенного дохода как критерий выбора привлекательного инвестиционного проекта имеет свои преимущества и недостатки. | ||

| + | К преимуществам применения данного показателя можно отнесли следующее: | ||

| + | - все расчеты ведутся исходя их денежных потоков, а не чистых доходов; | ||

| + | - при расчете учитывается стоимость денег с учетом времени; | ||

| + | - принимая проекты только с положительным значением показателя, фирмы наращивают свой капитал. | ||

| + | |||

| + | Основной недостаток использования данного показателя заключается в том, что менеджер должен детально прогнозировать денежные потоки на будущие года, что достаточно трудно при условии влияния на них большого числа случайных внешних и внутренних факторов. | ||

| + | |||

| + | ''ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ (IRR)'' | ||

| + | |||

| + | Внутренняя норма доходности (IRR) - это расчетная ставка процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную начальным инвестициям, и, следовательно, они окупаются. Другими словами, внутренняя норма доходности - это мера прибыльности, то есть дисконтная ставка, при которой сегодняшняя стоимость денежных потоков равна начальным инвестициям. Для расчета этого показателя используют равенство: | ||

| + | |||

| + | [[Изображение:Внутренняя норма доходности Гришина.JPG]] | ||

| + | |||

| + | Оно решается относительно IRR, которая должна быть больше нормы дисконта. Рассчитав, таким образом, внутреннюю норму доходности, полученное значение необходимо сравнить с нормой доходности, предлагаемой по условию договора. Возможны следующие ситуации: | ||

| + | |||

| + | IRR = р - доход окупается инвестициями без получения дополнительной прибыли; | ||

| + | |||

| + | IRR < р - проект убыточен; | ||

| + | |||

| + | IRR > p - проект рекомендуется к исполнению. | ||

| + | |||

| + | Из двух альтернативных проектов менее рискованным будет проект с большим значением IRR, как проект с большим запасом прочности. | ||

| + | |||

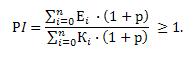

| + | ''ИНДЕКС ДОХОДНОСТИ (РІ)'' | ||

| + | |||

| + | Индекс доходности (рентабельность) (Р1) представляет собой соотношение приведенных доходов к приведенным инвестиционным расходам и определяется по формуле: | ||

| + | |||

| + | [[Изображение:Индекс доходности Гришина.JPG]] | ||

| + | |||

| + | Пороговым значением для данного показателя является единица. Если значение индекса доходности ниже единицы, то проект не принимается, если выше единицы - то считается, что затраты окупаются денежными потоками от инвестиций, и проект принимается к исполнению. | ||

| + | Анализ экономической литературы, посвященной проблема оценки степени риска при помощи использования аналитического метода, показал, что его целесообразно свести к нескольким взаимосвязанным этапам. | ||

| + | На первом этапе осуществляется подготовка к аналитической обработке информации, которая включает в себя: | ||

| + | |||

| + | 1) определение ключевого параметра, относительно которого производится оценка конкретного направления предпринимательской деятельности (например, объем продаж, объем прибыли, рентабельность и т.д.); | ||

| + | |||

| + | 2) отбор факторов, которые влияют на деятельность фирмы, следовательно, и на ключевой параметр (например, уровень инфляции, политическая стабильность, степень выполнения договоров основными поставщиками предприятия и т.д.); | ||

| + | |||

| + | 3) расчет значений ключевого параметра на всех этапах производственного процесса (НИОКР, внедрение в производство, полное производство, отмирание данного направления деятельности). | ||

| + | |||

| + | Сформированные таким образом последовательности затрат и поступлений дают возможность определить не только общую экономическую эффективность исследуемого направления деятельности, а и выявить ее значения на каждой из стадий. | ||

| + | На втором этапе строятся диаграммы зависимости выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно выделить те основные показатели, которые в наибольшей степени влияют на данный вид (или группу видов) предпринимательской деятельности. | ||

| + | На третьем этапе определяются критические значения ключевых параметров. Наиболее просто при этом может быть рассчитана критическая точка производства или зона безубыточности, которая показывает минимально допустимый объем продаж для пoкрытая издержек фирмы. | ||

| + | Во время четвертого этапа анализируются на основании полученных критических значений ключевых параметров и факторов, влияющих на них, возможные пути повышения эффективности и стабильности работы фирмы, а следовательно, и пути снижения степени риска, которая определяется одним из предыдущих методов. | ||

| + | Таким образом, преимуществом аналитического метода является то, что он сочетает в себе как возможность пофакторного анализа параметров, влияющих на риск так и выявление возможных путей снижения его степени посредством влияния на них. | ||

| + | |||

| + | === Метод анализа целесообразности затрат === | ||

| + | |||

| + | Сущность метода анализа целесообразности затрат основывается на том, что в процессе предпринимательской деятельности затраты по каждому конкретному направлению, а также по отдельным элементам, не имеют одинаковую степень риска. Другими словами, степень риска двух разных направлений деятельности одной той же фирмы неодинакова; и степень риска по отдельным элементам затрат внутри одного и того же направления деятельное также неодинакова. Так, например, гипотетически занятие игорным бизнесом более рискованное по сравнению с производством хлеба и затраты, которые несут диверсифицированная фирма на развитие этих двух направлений своей деятельности, будут так отличаться по степени риска. Даже в том случае, если предположить, что размер затрат по статье «аренда помещений» будет одинаковым по обоим направлениям, то все равно степень риска будет выше в игорном бизнесе. Такая же ситуация сохраняется и с затрами внутри одного и того же направления. Степень риска по затратам, связанным с покупкой сырья (которое может быть достелено не точно в указанный срок, его качество может не полностью соответствовать технологическим нормам или его потребительски свойства могут быть частично утеряны при хранении на самом предприятии и т.д.), будет выше, чем по затратам на заработную плату. Таким образом, определение степени риска путем анализа целесообразности затрат ориентировано на идентификацию потенальных зон риска. Такой подход целесообразен еще и с тех позиций, что дает возможность выявить "узкие места" в деятельно предприятия с точки зрения рискованности, а после разработать пути их ликвидации. | ||

| + | Перерасход затрат может произойти под влиянием всех видов рисков, о которых говорилось ранее во время их классификации. | ||

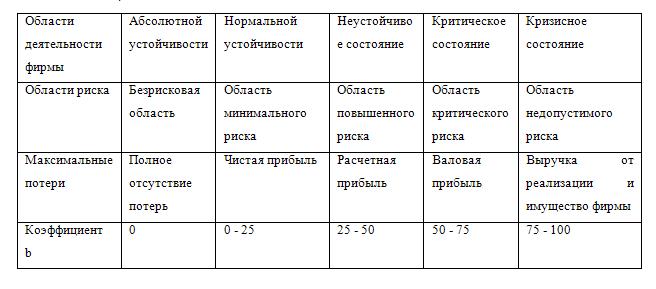

| + | Обобщив накопленный мировой и отечественный опыт анализ степени риска при помощи использования метода анализа целесообразности затрат, можно сделать вывод о необходимости использовать при таком подходе градацию затрат на области риска. | ||

| + | Для анализа целесообразности затрат состояние по каждому из элементов затрат должно быть разделено на области риска, которые представляют собой зону общих потерь, в которых конкретные потери не превышают предельного значения установленного уровня риска: | ||

| + | |||

| + | 1) Область абсолютной устойчивости; | ||

| + | |||

| + | 2) Область нормальной устойчивости; | ||

| + | |||

| + | 3) Область неустойчивого состояния; | ||

| + | |||

| + | 4) Область критического состояния; | ||

| + | |||

| + | 5) Область кризисного состояния. | ||

| + | |||

| + | [[Изображение:Таблица Гришина.JPG]] | ||

| + | |||

| + | ''В области абсолютной устойчивости'' степень риска по рассматриваемому элемента затрат соответствует нулевому риску. Данная область характеризуется отсутствием каких-либо потерь при совершении предпринимательской деятельности с гарантированным получением плановой прибыли, размер которой теоретически не ограничен. | ||

| + | Элемент затрат, который находится ''в области нормальной устойчивости'', характеризуется минимальной степенью риска. Для данной области максимальные потери, которые может нести субъект предпринимательской деятельности, не должны превышать грани – плановой чистой прибыли (т.е. той ее части, которая остается у субъекта хозяйствования после налогообложения и всех остальных выплат, которые производятся на данном предприятии из прибыли, например, выплата дивидендов). Таким образом, минимальная степень риска обеспечивает фирме "покрытие" всех ее издержек, и получение той части прибыли, которая позволяет покрыть все налоги. Как правило, в условиях рыночной экономики, как было показано ранее, направление, которое имеет минимальную степень риска, связано с тем, что государство является его основным контрагентом. Это может проходить в самых различных формах, на которых основными являются такие, как осуществление операций с ценными бумагами правительства или муниципальных органов, участие в выполнении работ, финансируемых за счет государственного или муниципальных бюджетов, и т.д. | ||

| + | ''Область неустойчивого состояния'' характеризуется повышенным риском, при этом уровень потерь не превышает размеры расчетной прибыли (т.е. той части прибыли, которая остается у предприятия после всех выплат в бюджет, уплаты процентов за кредит, штрафов и неустоек). Таким образом, при такой степени риска субъект предпринимательской деятельности рискует тем, что он в худшем случае получит прибыль, величина которой будет меньше ее расчетного уровня, но при этом будет возможность произвести покрытие всех своих издержек. | ||

| + | ''В границах области критического состояния'', которой соответствует критическая степень риска, возможны потери в границах валовой прибыли (т.е. общей сумме прибыли, которая получена предприятием до произведения всех вычетов и отчислений). Такой риск является нежелательным, потому что при этом фирма рискует потерять не просто прибыль, а и не покрыть полностью свои издержки. | ||

| + | Недопустимый риск, который соответствует ''области кризисное состояния'', означает принятие субъектом предпринимательской деятельности такой степени риска, которая предполагает наличие возможности непокрытая всех издержек фирмы, связанных с данным направлением ее деятельности. | ||

| + | После того, как рассчитан коэффициент b на основании данных прошлых периодов, каждая статья затрат анализируется по отдельности на предмет ее идентификации по областям риска и максимальным потерям. При этом степень риска всего направлении предпринимательской деятельности будет соответствовать максимальному значению риска по элементам затрат. Преимущество данного метода состоит в том, что зная статью затрат, у которой риск максимальный, возможно найти пути его снижения (например, в том случае, если максимальная точка риска приходится на затраты, связанные с арендой помещения, то можно отказаться от аренды и купить его и т.п.) | ||

| + | Основной недостаток такого подхода к определению степени риска, так же как и при статистическом методе, состоит в том, что предприятие не анализирует источники происхождения риска, а принимает риск как целостную величину, таким образом, игнорируя мультисоставляющие. | ||

| + | |||

| + | === Метод экспертных оценок === | ||

| + | |||

| + | Метод определения степени риска путем экспертных оценок носит более субъективный характер по сравнению с другими методами. Эта субъективность является следствием того, что группа экспертов, занимающаяся анализом риска, высказывает собственные негативные суждения, как о прошлой ситуации, так и о перспективе ее развития. | ||

| + | Наиболее часто данный метод применяется при недостаточном качестве информации либо при определении степени риска такого направления предпринимательской деятельности, которое не аналогов, что также не дает возможности анализировать прошлые показатели. | ||

| + | В наиболее общем виде сущность данного метода состоит в том, что предприятие выделяет определенную группу рисков и рассматривает, каким образом они могут влиять на его деятельность. Это рассмотрение сводится к даче балльных оценок за вероятность возникновения того или иного вида риска, а также к степени его влияния на деятельность фирмы. | ||

| + | Анализ показывает, что существует несколько широко известных и наиболее часто применяемых методик оценки степени риска на основании использования метода экспертных оценок: | ||

| + | методика Швейцарской банковской корпорации; | ||

| + | методика ВЕRI | ||

| + | Однако, следует отметить, что их специфической особенностью выдается определение степени риска для экономики всей страны без учета специфики различных—направлений предпринимательской деятельности. | ||

| + | |||

| + | ''Методика Швейцарской банковской корпорации.'' | ||

| + | |||

| + | Данная методика состоит из четырех этапов: | ||

| + | |||

| + | 1. определение основных направлений анализа; | ||

| + | |||

| + | 2. сбор исходных данных, их предварительная группировка и обработка; | ||

| + | |||

| + | 3. процесс непосредственного прогнозирования и определения степени риска по отдельным рассматриваемым элементам (направлениям предпринимательской деятельности); | ||

| + | |||

| + | 4. определение совокупной степени риска. | ||

| + | |||

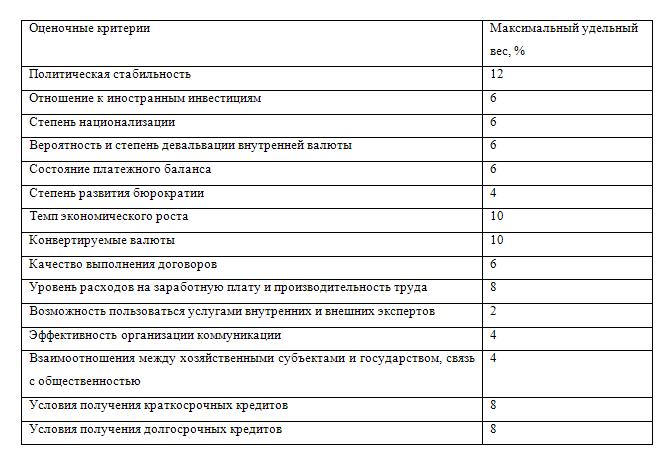

| + | Другая широко известная методика, для определения степени риска в целом по экономике страны разработана ''фирмой BERI'' (Германия). На основании опроса 100 независимых экспертов рассчитывается специальный индекс, на основании которого и судится о степени риска экономики. | ||

| + | Опрос, проводимый по этой методике, состоит из 15 вопросов, каждый из которых имеет максимальный удельный вес: | ||

| + | |||

| + | [[Изображение:BERI.JPG]] | ||

| + | |||

| + | Ответом на поставленные вопросы предшествует всесторонний, глубокий анализ. Оценка политической стабильности дается на основании методов вариационного анализа, проводится анализ частоты возникновения и специфики различного рода противоречий общества (например, локальных конфликтов, забастовок и др.). Широко применяются при использовании этого метода регрессивные модели, дисперсионный и (или) пофакторный анализ, тех составляющих, которые влияют на тот или иной параметр. | ||

| + | Объективный недостаток данной методики, также как и предыдущей, состоит в том, что она не учитывает тех рисков, которые могут позволить непосредственно при функционировании фирмы. Обе методики носят более глобальный характер, на основании которых можно судить о степени рискованности всей экономики, а не конкретного направления предпринимательской деятельности, которое фирма планирует развивать в данной стране. Таким образом использовать данные методики целесообразно при проведении внешнеэкомической деятельности. | ||

| + | Что касается специальных методик экспертной оценки степени риска конкретного направления деятельности предприятия, то они должны разрабатываться как с учетом степени риска в данной экономике (основой для этого могут служить методики Швейцарской банковской корпорации и BERI), так и с учетом специфических особенностей данного субъекта хозяйственной деятельности и временного пространства, охватываемого анализом. | ||

==Вывод== | ==Вывод== | ||

| + | Нами рассмотрены все вопросы, поставленные перед группой аналитиков в рамках данного исследования. Мы определили, что понимаем под термином "риск". Также проведена классификация рисков: в зависимости от возможного результата и в зависимости от причины возникновения.Научились рассчитывать ожидаемую норму доходности ERR от проекта, которую рассматривали в неразрывной связи с текущим состоянием экономики. | ||

| + | Подробно рассмотрены методы анализа рисков: аналитический метод, метод анализа целесообразности затрат и метод экспертных оценок. Таким образом, выдвинутая нами гипотеза перед началом исследования подтвердилась. | ||

==Полезные ресурсы== | ==Полезные ресурсы== | ||

| + | [http://www.cfin.ru Корпоративный менеджмент] | ||

| + | |||

| + | [http://www.risk24.ru Управление рисками. Риск-менеджмент на предприятии] | ||

| + | |||

| + | [http://www.itinvest.ru ITinvest on-line broker] | ||

| + | |||

| + | [http://uecs.ru Управление экономическими системами] | ||

| + | |||

| + | [http://financial-analysis.ru Финансовый анализ] | ||

== Другие документы == | == Другие документы == | ||

Текущая версия на 22:25, 29 мая 2012

Содержание

Авторы и участники проекта

Участники группы "Аналитики"

Тема исследования группы

Оцениваем риски

Проблемный вопрос (вопрос для исследования)

Как оценить риск?

Гипотеза исследования

Мы считаем, чтобы оценить риски необходимо владеть следующей информацией:определениями термина "риск" из различных источников, классификацией рисков, а также способами их оценки.

Цели исследования

1. Познакомиться с определениями понятия "риск".

2. Провести классификацию рисков.

3. Научиться рассчитывать ожидаемую норму доходности.

4. Определить способы оценки риска.

5. Составить аннотированный каталог ссылок.

Результаты проведённого исследования

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человека.

Риск – это всегда вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться настолько рискованным, что, как говорится, «игра не стоит свеч».

Как экономическая категория риск представляет собой возможность совершения события, которое может повлечь за собой три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль). Риск – это действие, совершаемое в надежде на счастливый исход по принципу «повезет – не повезет».

Представим определения термина риска с использованием сервиса Mind42

Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе.Классификационная система рисков включает в себя категории, группы, виды, подвиды и разновидности рисков (выполнена в диаграмме связей Mindmeister).

Каким образом рассчитывается ожидаемая норма доходности?

Рассмотри на примере.

Допустим имеется два финансовых проекта A и B, для которых возможные нормы доходности (IRR) находятся в зависимости от будущего состояния экономики. Данная зависимость отражена в следующей таблице:

Для каждого из проектов A и B может быть рассчитана ожидаемая норма доходности ERR – средневзвешенное (где в качестве весов берутся вероятности) или вероятностное среднее возможных IRR.

Таким образом, для двух рассматриваемых проектов ожидаемые нормы доходности совпадают, несмотря на то, что диапазон возможных значений IRR сильно различается: у проекта A от – 50% до 90%, у проектов B – от 15% до 25%.

Методы анализа рисков.

Оправданный риск — это объективно существующий элемент системы функционирования предприятий в условиях рыночной экономики. Вероятностный характер экономических решений, принятых в условиях рисковой экономики, может быть выявлен лишь при помощи определенных методов анализа рисков и их влияния на деятельность фирмы. Поиск такого решения из возможного множества, которое бы содержало лишь оправданный риск, является одной из основных задач качественного и количественного анализа риска. Большинство ученых, занимающихся данной проблемой, согласны с тем, что качественный анализ является наиболее сложным этапом в проведении общего анализа степени риска от определенного направления деятельности фирмы. Его главная задача состоит в определении факторов риска, выявлении направлений деятельности и этапов, на которых может возникнуть риск. Таким образом, на протяжении качественного анализа устанавливаются потенциальные области риска и после этого идентифицируются все возможные риски. На протяжении количественного анализа риска дается численное определение размеров отдельных рисков, а также риска всего выбранного направления предпринимательской деятельности. Предпринимательский риск может определяться как в абсолютных, так и в относительных величинах. Измерение степени риска в абсолютных величинах целесообразно применять при характеристике отдельных видов потерь, а в относительных — при сравнении прогнозируемого уровня потерь с реальным уровнем, среднеотраслевым, средним по экономике и т.д.

Методы анализа рисков удобно представить в среде gliffy:

Подробнее рассмотрим каждый из методов.

Аналитический метод

Для уменьшения риска прибегают к различным методам, позволяющим повысить надежность финансовых вложений. Предполагается, что риск может быть уменьшен при более четком понимании действия механизма формирования прибыли с учетом различных зависимостей, факторов и т.п. В финансовом анализе эффективности инвестиций в основном используются четыре показателя:

• период окупаемости РР;

• чистый приведенный доход NPV;

• внутренняя норма доходности IRR;

• индекс доходности

Для фирм и предприятий предлагается выбрать любой из перечисленных показателей при анализе и выборе привлекательного инвестиционного проекта, что и составляет суть аналитического метода измерения риска. Однако многие фирмы для повышения надежности при выборе вариантов инвестирования ориентируются не на один, а на два и более измерителей. Экономическое содержание приведенных выше показателей.

ПЕРИОД ОКУПАЕМОСТИ (РР)

Период окупаемости - это время, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций. Период окупаемости рассчитывается по формуле:

В качестве расчетного принимается год, предшествующий году, в котором доходы сравняются с расходами или превысят их.

ЧИСТЫЙ ПРИВЕДЕННЫЙ ДОХОД (NPV)

Чистый приведенный доход (NPV) представляет собой сумму дисконтированных финансовых итогов за все годы проекта, включая начало инвестиций. Данная величина характеризует общий абсолютный результат инвестиционной деятельности и рассчитывается по формуле:

Показатель чистого приведенного дохода как критерий выбора привлекательного инвестиционного проекта имеет свои преимущества и недостатки. К преимуществам применения данного показателя можно отнесли следующее: - все расчеты ведутся исходя их денежных потоков, а не чистых доходов; - при расчете учитывается стоимость денег с учетом времени; - принимая проекты только с положительным значением показателя, фирмы наращивают свой капитал.

Основной недостаток использования данного показателя заключается в том, что менеджер должен детально прогнозировать денежные потоки на будущие года, что достаточно трудно при условии влияния на них большого числа случайных внешних и внутренних факторов.

ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ (IRR)

Внутренняя норма доходности (IRR) - это расчетная ставка процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную начальным инвестициям, и, следовательно, они окупаются. Другими словами, внутренняя норма доходности - это мера прибыльности, то есть дисконтная ставка, при которой сегодняшняя стоимость денежных потоков равна начальным инвестициям. Для расчета этого показателя используют равенство:

Оно решается относительно IRR, которая должна быть больше нормы дисконта. Рассчитав, таким образом, внутреннюю норму доходности, полученное значение необходимо сравнить с нормой доходности, предлагаемой по условию договора. Возможны следующие ситуации:

IRR = р - доход окупается инвестициями без получения дополнительной прибыли;

IRR < р - проект убыточен;

IRR > p - проект рекомендуется к исполнению.

Из двух альтернативных проектов менее рискованным будет проект с большим значением IRR, как проект с большим запасом прочности.

ИНДЕКС ДОХОДНОСТИ (РІ)

Индекс доходности (рентабельность) (Р1) представляет собой соотношение приведенных доходов к приведенным инвестиционным расходам и определяется по формуле:

Пороговым значением для данного показателя является единица. Если значение индекса доходности ниже единицы, то проект не принимается, если выше единицы - то считается, что затраты окупаются денежными потоками от инвестиций, и проект принимается к исполнению. Анализ экономической литературы, посвященной проблема оценки степени риска при помощи использования аналитического метода, показал, что его целесообразно свести к нескольким взаимосвязанным этапам. На первом этапе осуществляется подготовка к аналитической обработке информации, которая включает в себя:

1) определение ключевого параметра, относительно которого производится оценка конкретного направления предпринимательской деятельности (например, объем продаж, объем прибыли, рентабельность и т.д.);

2) отбор факторов, которые влияют на деятельность фирмы, следовательно, и на ключевой параметр (например, уровень инфляции, политическая стабильность, степень выполнения договоров основными поставщиками предприятия и т.д.);

3) расчет значений ключевого параметра на всех этапах производственного процесса (НИОКР, внедрение в производство, полное производство, отмирание данного направления деятельности).

Сформированные таким образом последовательности затрат и поступлений дают возможность определить не только общую экономическую эффективность исследуемого направления деятельности, а и выявить ее значения на каждой из стадий. На втором этапе строятся диаграммы зависимости выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно выделить те основные показатели, которые в наибольшей степени влияют на данный вид (или группу видов) предпринимательской деятельности. На третьем этапе определяются критические значения ключевых параметров. Наиболее просто при этом может быть рассчитана критическая точка производства или зона безубыточности, которая показывает минимально допустимый объем продаж для пoкрытая издержек фирмы. Во время четвертого этапа анализируются на основании полученных критических значений ключевых параметров и факторов, влияющих на них, возможные пути повышения эффективности и стабильности работы фирмы, а следовательно, и пути снижения степени риска, которая определяется одним из предыдущих методов. Таким образом, преимуществом аналитического метода является то, что он сочетает в себе как возможность пофакторного анализа параметров, влияющих на риск так и выявление возможных путей снижения его степени посредством влияния на них.

Метод анализа целесообразности затрат

Сущность метода анализа целесообразности затрат основывается на том, что в процессе предпринимательской деятельности затраты по каждому конкретному направлению, а также по отдельным элементам, не имеют одинаковую степень риска. Другими словами, степень риска двух разных направлений деятельности одной той же фирмы неодинакова; и степень риска по отдельным элементам затрат внутри одного и того же направления деятельное также неодинакова. Так, например, гипотетически занятие игорным бизнесом более рискованное по сравнению с производством хлеба и затраты, которые несут диверсифицированная фирма на развитие этих двух направлений своей деятельности, будут так отличаться по степени риска. Даже в том случае, если предположить, что размер затрат по статье «аренда помещений» будет одинаковым по обоим направлениям, то все равно степень риска будет выше в игорном бизнесе. Такая же ситуация сохраняется и с затрами внутри одного и того же направления. Степень риска по затратам, связанным с покупкой сырья (которое может быть достелено не точно в указанный срок, его качество может не полностью соответствовать технологическим нормам или его потребительски свойства могут быть частично утеряны при хранении на самом предприятии и т.д.), будет выше, чем по затратам на заработную плату. Таким образом, определение степени риска путем анализа целесообразности затрат ориентировано на идентификацию потенальных зон риска. Такой подход целесообразен еще и с тех позиций, что дает возможность выявить "узкие места" в деятельно предприятия с точки зрения рискованности, а после разработать пути их ликвидации. Перерасход затрат может произойти под влиянием всех видов рисков, о которых говорилось ранее во время их классификации. Обобщив накопленный мировой и отечественный опыт анализ степени риска при помощи использования метода анализа целесообразности затрат, можно сделать вывод о необходимости использовать при таком подходе градацию затрат на области риска. Для анализа целесообразности затрат состояние по каждому из элементов затрат должно быть разделено на области риска, которые представляют собой зону общих потерь, в которых конкретные потери не превышают предельного значения установленного уровня риска:

1) Область абсолютной устойчивости;

2) Область нормальной устойчивости;

3) Область неустойчивого состояния;

4) Область критического состояния;

5) Область кризисного состояния.

В области абсолютной устойчивости степень риска по рассматриваемому элемента затрат соответствует нулевому риску. Данная область характеризуется отсутствием каких-либо потерь при совершении предпринимательской деятельности с гарантированным получением плановой прибыли, размер которой теоретически не ограничен. Элемент затрат, который находится в области нормальной устойчивости, характеризуется минимальной степенью риска. Для данной области максимальные потери, которые может нести субъект предпринимательской деятельности, не должны превышать грани – плановой чистой прибыли (т.е. той ее части, которая остается у субъекта хозяйствования после налогообложения и всех остальных выплат, которые производятся на данном предприятии из прибыли, например, выплата дивидендов). Таким образом, минимальная степень риска обеспечивает фирме "покрытие" всех ее издержек, и получение той части прибыли, которая позволяет покрыть все налоги. Как правило, в условиях рыночной экономики, как было показано ранее, направление, которое имеет минимальную степень риска, связано с тем, что государство является его основным контрагентом. Это может проходить в самых различных формах, на которых основными являются такие, как осуществление операций с ценными бумагами правительства или муниципальных органов, участие в выполнении работ, финансируемых за счет государственного или муниципальных бюджетов, и т.д. Область неустойчивого состояния характеризуется повышенным риском, при этом уровень потерь не превышает размеры расчетной прибыли (т.е. той части прибыли, которая остается у предприятия после всех выплат в бюджет, уплаты процентов за кредит, штрафов и неустоек). Таким образом, при такой степени риска субъект предпринимательской деятельности рискует тем, что он в худшем случае получит прибыль, величина которой будет меньше ее расчетного уровня, но при этом будет возможность произвести покрытие всех своих издержек. В границах области критического состояния, которой соответствует критическая степень риска, возможны потери в границах валовой прибыли (т.е. общей сумме прибыли, которая получена предприятием до произведения всех вычетов и отчислений). Такой риск является нежелательным, потому что при этом фирма рискует потерять не просто прибыль, а и не покрыть полностью свои издержки. Недопустимый риск, который соответствует области кризисное состояния, означает принятие субъектом предпринимательской деятельности такой степени риска, которая предполагает наличие возможности непокрытая всех издержек фирмы, связанных с данным направлением ее деятельности. После того, как рассчитан коэффициент b на основании данных прошлых периодов, каждая статья затрат анализируется по отдельности на предмет ее идентификации по областям риска и максимальным потерям. При этом степень риска всего направлении предпринимательской деятельности будет соответствовать максимальному значению риска по элементам затрат. Преимущество данного метода состоит в том, что зная статью затрат, у которой риск максимальный, возможно найти пути его снижения (например, в том случае, если максимальная точка риска приходится на затраты, связанные с арендой помещения, то можно отказаться от аренды и купить его и т.п.) Основной недостаток такого подхода к определению степени риска, так же как и при статистическом методе, состоит в том, что предприятие не анализирует источники происхождения риска, а принимает риск как целостную величину, таким образом, игнорируя мультисоставляющие.

Метод экспертных оценок

Метод определения степени риска путем экспертных оценок носит более субъективный характер по сравнению с другими методами. Эта субъективность является следствием того, что группа экспертов, занимающаяся анализом риска, высказывает собственные негативные суждения, как о прошлой ситуации, так и о перспективе ее развития. Наиболее часто данный метод применяется при недостаточном качестве информации либо при определении степени риска такого направления предпринимательской деятельности, которое не аналогов, что также не дает возможности анализировать прошлые показатели. В наиболее общем виде сущность данного метода состоит в том, что предприятие выделяет определенную группу рисков и рассматривает, каким образом они могут влиять на его деятельность. Это рассмотрение сводится к даче балльных оценок за вероятность возникновения того или иного вида риска, а также к степени его влияния на деятельность фирмы. Анализ показывает, что существует несколько широко известных и наиболее часто применяемых методик оценки степени риска на основании использования метода экспертных оценок: методика Швейцарской банковской корпорации; методика ВЕRI Однако, следует отметить, что их специфической особенностью выдается определение степени риска для экономики всей страны без учета специфики различных—направлений предпринимательской деятельности.

Методика Швейцарской банковской корпорации.

Данная методика состоит из четырех этапов:

1. определение основных направлений анализа;

2. сбор исходных данных, их предварительная группировка и обработка;

3. процесс непосредственного прогнозирования и определения степени риска по отдельным рассматриваемым элементам (направлениям предпринимательской деятельности);

4. определение совокупной степени риска.

Другая широко известная методика, для определения степени риска в целом по экономике страны разработана фирмой BERI (Германия). На основании опроса 100 независимых экспертов рассчитывается специальный индекс, на основании которого и судится о степени риска экономики. Опрос, проводимый по этой методике, состоит из 15 вопросов, каждый из которых имеет максимальный удельный вес:

Ответом на поставленные вопросы предшествует всесторонний, глубокий анализ. Оценка политической стабильности дается на основании методов вариационного анализа, проводится анализ частоты возникновения и специфики различного рода противоречий общества (например, локальных конфликтов, забастовок и др.). Широко применяются при использовании этого метода регрессивные модели, дисперсионный и (или) пофакторный анализ, тех составляющих, которые влияют на тот или иной параметр. Объективный недостаток данной методики, также как и предыдущей, состоит в том, что она не учитывает тех рисков, которые могут позволить непосредственно при функционировании фирмы. Обе методики носят более глобальный характер, на основании которых можно судить о степени рискованности всей экономики, а не конкретного направления предпринимательской деятельности, которое фирма планирует развивать в данной стране. Таким образом использовать данные методики целесообразно при проведении внешнеэкомической деятельности. Что касается специальных методик экспертной оценки степени риска конкретного направления деятельности предприятия, то они должны разрабатываться как с учетом степени риска в данной экономике (основой для этого могут служить методики Швейцарской банковской корпорации и BERI), так и с учетом специфических особенностей данного субъекта хозяйственной деятельности и временного пространства, охватываемого анализом.

Вывод

Нами рассмотрены все вопросы, поставленные перед группой аналитиков в рамках данного исследования. Мы определили, что понимаем под термином "риск". Также проведена классификация рисков: в зависимости от возможного результата и в зависимости от причины возникновения.Научились рассчитывать ожидаемую норму доходности ERR от проекта, которую рассматривали в неразрывной связи с текущим состоянием экономики. Подробно рассмотрены методы анализа рисков: аналитический метод, метод анализа целесообразности затрат и метод экспертных оценок. Таким образом, выдвинутая нами гипотеза перед началом исследования подтвердилась.

Полезные ресурсы

Управление рисками. Риск-менеджмент на предприятии

Управление экономическими системами

Другие документы

Учебный проект Эффективное управление рисками в деятельности предприятия