|

|

| Строка 33: |

Строка 33: |

| | Сегмент ПО, как и ранее, развивался быстрее сегментов ИТ-услуг и аппаратных средств и с опережающими рынок темпами, составившими, по предварительным данным EITO, порядка 7,4% (рис. 1). Однако темпы роста рынка программного обеспечения в разных регионах различны: в развитых странах они ниже, например в странах Западной Европы темпы не превысили 6,5%, а в Японии даже 3,9%, в то время как в развивающихся странах рынок рос с опережением и темпы роста там оценивались примерно в 9,8%. | | Сегмент ПО, как и ранее, развивался быстрее сегментов ИТ-услуг и аппаратных средств и с опережающими рынок темпами, составившими, по предварительным данным EITO, порядка 7,4% (рис. 1). Однако темпы роста рынка программного обеспечения в разных регионах различны: в развитых странах они ниже, например в странах Западной Европы темпы не превысили 6,5%, а в Японии даже 3,9%, в то время как в развивающихся странах рынок рос с опережением и темпы роста там оценивались примерно в 9,8%. |

| | | | |

| − | | + | |

| | + | [[Изображение:Р1.gif]] |

| | + | |

| | | | |

| | Рис. 1. Показатели роста мирового и региональных | | Рис. 1. Показатели роста мирового и региональных |

| Строка 41: |

Строка 43: |

| | Совокупный объем рынка программного обеспечения в 2006 году, по данным IDC, равнялся 230,4 млрд долл. (рис. 2), из которых 121,4 млрд пришлось на США и страны Латинской Америки, 76,2 млрд — на регион EMEA и 32,8 млрд — на страны Азиатско-Тихоокеанского региона. Согласно ожиданиям аналитиков, в прошедшем году рынок приблизился к 250 млрд долл., а в 2011-м, ежегодно подрастая на 7,7%, должен превысить 330 млрд. | | Совокупный объем рынка программного обеспечения в 2006 году, по данным IDC, равнялся 230,4 млрд долл. (рис. 2), из которых 121,4 млрд пришлось на США и страны Латинской Америки, 76,2 млрд — на регион EMEA и 32,8 млрд — на страны Азиатско-Тихоокеанского региона. Согласно ожиданиям аналитиков, в прошедшем году рынок приблизился к 250 млрд долл., а в 2011-м, ежегодно подрастая на 7,7%, должен превысить 330 млрд. |

| | | | |

| | + | [[Изображение:Р2.gif]] |

| | | | |

| | | | |

| Строка 48: |

Строка 51: |

| | | | |

| | | | |

| | + | [[Изображение:Р3.gif]] |

| | + | |

| | | | |

| | Рис. 3. Структура ИТ-рынков в 2007 году (источник: IDC, 2007) | | Рис. 3. Структура ИТ-рынков в 2007 году (источник: IDC, 2007) |

| Строка 55: |

Строка 60: |

| | | | |

| | | | |

| | + | [[Изображение:Р4.gif]] |

| | + | |

| | | | |

| | Рис. 4. Показатели роста отдельных сегментов российского ИТ-рынка в 2002-2008 годах, % | | Рис. 4. Показатели роста отдельных сегментов российского ИТ-рынка в 2002-2008 годах, % |

| Строка 62: |

Строка 69: |

| | | | |

| | | | |

| | + | [[Изображение:Р5.gif]] |

| | + | |

| | | | |

| | Рис. 5. Динамика изменения долей ПО и аппаратной составляющей в общем объеме | | Рис. 5. Динамика изменения долей ПО и аппаратной составляющей в общем объеме |

| Строка 69: |

Строка 78: |

| | | | |

| | | | |

| | + | [[Изображение:Р6.gif]] |

| | + | |

| | | | |

| | Рис. 6. Объем российского рынка ПО в 2001-2008 годах, млрд долл. | | Рис. 6. Объем российского рынка ПО в 2001-2008 годах, млрд долл. |

| | (источник: REAL-IT , 2007) | | (источник: REAL-IT , 2007) |

| | + | |

| | + | |

| | + | [[Изображение:Р7.gif]] |

| | + | |

| | | | |

| | Рис. 7. Научный и кадровый потенциал разных стран (источник: Global Insight, 2007) | | Рис. 7. Научный и кадровый потенциал разных стран (источник: Global Insight, 2007) |

| Строка 77: |

Строка 92: |

| | Общие тенденции | | Общие тенденции |

| | | | |

| − | Однозначное определение структуры и динамики развития рынка программного обеспечения невозможно без четкого представления о его сегментах. Единой точки зрения на структуру рынка ПО не существует. Наиболее полной представляется структуризация компании IDC, согласно которой к числу основных секторов этого рынка относится системное и инфраструктурное ПО (System infrastructure software), инструментальное ПО (Application development and deployment) и приложения (Applications). Каждый из секторов, в свою очередь, включает множество направлений, базовые из которых отражены в таблице.

| |

| − |

| |

| − | Структура рынка программного обеспечения по таксономии IDC

| |

| − |

| |

| − | Системное и инфраструктурное ПО (System infrastructure software)

| |

| − |

| |

| − |

| |

| − | Инструментальное ПО (Application development and deployment)

| |

| − |

| |

| − |

| |

| − | Приложения (Applications)

| |

| − |

| |

| − | Системное и сетевое ПО (System and Network Management Software)

| |

| − |

| |

| − |

| |

| − | ПО для управления базами данных (Information and Data Management Software

| |

| − |

| |

| − |

| |

| − | Пользовательские приложения (Consumer Applications)

| |

| − |

| |

| − | ПО для обеспечения безопасности (Security)

| |

| − |

| |

| − |

| |

| − | ПО для разработки приложений (Application Development Software)

| |

| − |

| |

| − |

| |

| − | Корпоративные приложения (Collaborative Applications)

| |

| − |

| |

| − | ПО хранения данных

| |

| − | (Storage Software)

| |

| − |

| |

| − |

| |

| − | Инструментарий для управления жизненным циклом (Quality and Life-Cycle Tools)

| |

| − |

| |

| − |

| |

| − | Контент-приложения

| |

| − | (Content Applications)

| |

| − |

| |

| − | Системное ПО

| |

| − | (System Software)

| |

| − |

| |

| − |

| |

| − | ПО развертывания приложения (Application Deployment Software)

| |

| − |

| |

| − |

| |

| − | Приложения для автоматизации управления процессами уровня предприятия (Enterprise Resource Management Applications, ERM)

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − | Другие инструменты развертывания (Other Development Tools)

| |

| − |

| |

| − |

| |

| − | Системы управления цепочками поставок (Supply Chain Management Applications, SCM)

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − | ПО для анализа и передачи данных (Data Access, Analysis, and Delivery)

| |

| − |

| |

| − |

| |

| − | Приложения для исследований и производства (Operations and Manufacturing Applications)

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − | Инженерные приложения

| |

| − | (Engineering Applications)

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − |

| |

| − | Системы управления взаимодействием с клиентами (Customer Relationship Management Applications, CRM)

| |

| − |

| |

| − | Наиболее весомым на рынке ПО является сегмент приложений (Applications), доля которого составляет около 48%. На втором месте сегмент системного и инфраструктурного ПО с долей чуть более 30%, оставшиеся 22% рынка принадлежат сегменту инструментального ПО. Получается, что сегмент приложений примерно в 2 раза больше сегмента инструментального ПО и в 1,6 раза больше сегмента системного и инфраструктурного ПО. Однако в странах со зрелым ИТ-рынком доля инструментального ПО выше, а доля приложений ниже — например в Южной Корее они оцениваются в 35 и 39% соответственно.

| |

| − |

| |

| − | Темпы роста данных сегментов рынка неодинаковы: быстрее всего развивается рынок системного и инфраструктурного ПО, который в прошедшем году подрос на 9,8% (рис. 8). Два других сегмента растут с примерно одинаковой скоростью — в 2007 году объем этих рынков увеличился на 7,5%. Однако в зависимости от региона темпы роста отдельных сегментов рынка различаются. Например, в 2006 году объем сегмента системного и инфраструктурного ПО в США вырос на 6%, в странах ЕМЕА — на 4%, а в Азиатско-Тихоокеанском регионе — на целых 12%. В дальнейшем аналитики предсказывают замедление темпов роста рынка, что в первую очередь коснется системного и инфраструктурного ПО, так как, по их мнению, потребность в инфраструктурных решениях уже гораздо слабее в силу насыщения рынка.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 8. Показатели роста отдельных сегментов рынка ПО в 2007-2011 годах,

| |

| − | % (источник: IDC, 2007)

| |

| − |

| |

| − | Если проанализировать темпы роста отдельных секторов всех трех сегментов рынка ПО, то окажется, что некоторые из них растут с существенным опережением рынка в целом. Самым быстрорастущим является сектор ПО развертывания приложений (Application Deployment Software), темпы роста которого в 2006 году составили 18% (рис. 9), а его общий объем достиг 9,4 млрд долл. По мнению IDC, данный сектор будет расти до 2011 года со средним ежегодным темпом (CAGR) в 14% и составит в 2011-м порядка 18,4 млрд долл. Достаточно быстро растут сектора решений для обеспечения безопасности (Security) и ПО для управления базами данных (Information and Data Management Software) — в 2006 году объем этих рынков увеличился примерно на 13,6 и 12% соответственно. А вот темпы роста пользовательских приложений (Consumer Applications) и системного ПО (System Software) невелики, и в 2006-м рынок в данных сегментах вырос всего на 3 и 2% соответственно. Что касается объемов дохода по секторам, то тут рынок тоже выглядит более чем неравномерно. Несомненными лидерами по данному показателю выступают сегменты системного ПО (System Software) и ERM-приложений (Enterprise Resource Management Applications), обеспечившие в 2006 году почти четверть дохода на рынке ПО. Существенные доли на рынке ПО принадлежат также секторам Operations and Manufacturing Applications, Information and Data Management Software, Security и Content Applications. Доход во всех остальных секторах ниже среднего по рынку ПО, то есть меньше 12,8 млрд долл.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 9. Объем и динамика развития отдельных секторов рынка ПО в 2006 году, млн долл.

| |

| − | (источник: IDC, 2007)

| |

| − |

| |

| − | Как и ранее, основным потребителем программного обеспечения в мировом масштабе является производственный сектор, на долю которого приходится более пятой части продаж ПО. В вертикальном разрезе, согласно IDC, наиболее активным покупателем программных решений с долей в 12% является сектор дискретного производства. Второе место занимают банки с 10% рынка, а третье — госсектор и сектор непрерывного производства, имеющие доли по 9%.

| |

| − | Ситуация в России

| |

| − |

| |

| − | В России, как и во всем мире, доминирующим является сегмент приложений, на долю которого в прошедшем году пришлось более 62% рынка, в то время как доли системного/инфраструктурного и инструментального ПО составили 17,5 и 20% соответственно. При этом доля приложений в очередной раз сократилась, а доли двух других сегментов рынка увеличились, что четко прослеживается при анализе развития рынка за несколько лет (рис. 10). Так что налицо определенные (хотя пока довольно слабые) положительные изменения динамики.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 10. Динамика изменения долей сегментов ПО в общем объеме российского рынка ПО

| |

| − | в 2005-2008 годах (источник: REAL-IT, 2007)

| |

| − |

| |

| − | Самые высокие темпы роста наблюдаются в сегменте системного и инфраструктурного ПО. В прошедшем году данный рынок вырос более чем на 57%, что чуть ли не вдвое больше, чем в 2006 году (рис. 11) и явно говорит о положительных тенденциях на российском рынке, хотя в то же время свидетельствует о его незрелости. Темпы роста инструментального ПО и приложений заметно ниже и оцениваются в 29 и 13,9% соответственно. Всего системного и инфраструктурного ПО было продано на 327 млн долл., инструментального ПО — на 374 млн долл., а приложений — на 1,17 млрд долл. В наступившем году первые два сегмента продолжат расти с темпами в 55,3 и 29,7% соответственно, в то время как в сегменте приложений будет наблюдаться отрицательный тренд роста и темпы составят лишь 12,7%.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 11. Темпы роста сегментных долей российского рынка ПО в 2005-2008 годах

| |

| − | (источник: REAL-IT, 2007)

| |

| − |

| |

| − | По мнению аналитиков, в 2008-2009 годах, как и ранее, самыми крупными потребителями ПО будут предприятия нефтегазового сектора, на долю которых придется до 8% всех затрат на приобретение ПО российскими предприятиями. Для сравнения напомним, что самыми крупными потребителями ИТ-оборудования являются предприятия телекоммуникационной индустрии (16,8%), а основными потребителями ИТ-услуг — российские банки (17,7%).

| |

| − |

| |

| − | Ведущей движущей силой на российском рынке программного обеспечения является сектор автоматизированных систем управления предприятием (ИСУП), а наиболее динамичными его составляющими следует признать аутсорсинг ПО, рынки антивирусных решений и мультимедийных продуктов и игр. Почти 80% продаваемых на российском рынке программных решений, согласно отчету Американского альянса по защите авторских прав и интеллектуальной собственности (International Intellectual Property Alliance), относятся к бизнес-софту.

| |

| − |

| |

| − | По данным IDC, в 2006 году российский рынок ИСУП вырос на 54,7% (это вдвое больше, чем в 2005 году) и достиг 365,12 млн долл. По мнению аналитиков, скачок роста был обусловлен не только устойчивым развитием экономики, стимулировавшим инвестиции в ИТ, и усилением конкуренции, вынуждающим компании совершенствовать методы управления ресурсами, — это было и в предыдущие годы. Немалую роль сыграло то, что крупные российские компании активно расширяли свою деятельность за пределами страны, приобретая зарубежные активы и создавая совместные предприятия, а это предполагает повышение уровня прозрачности бизнеса и эффективности его управления, немыслимые без ИСУП. Пять ведущих игроков — компании SAP, Oracle, «1С», Microsoft Dynamics и «Галактика» — контролировали 89,7% рынка (рис. 12), причем суммарная доля российских компаний в этой группе выросла с 15,8% в 2005 году до 18% в 2006-м. Лидером рынка с долей в 45% осталась компания SAP.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 12. Доли прибыли от продаж и установки ИСУП в 2006 году (источник: IDC, 2007)

| |

| − |

| |

| − | Максимальный вклад в рост рынка обеспечили непрерывное производство, энергетика, дискретное производство, связь, розничная торговля и транспорт (рис. 13). Аналитики IDC полагают, что российский рынок ИСУП в ближайшие пять лет будет ежегодно расти примерно на 30%.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 13. Распределение доходов от продаж и поддержки ИСУП в 2006 году (источник: IDC, 2007)

| |

| − |

| |

| − | Российский рынок антивирусных решений, согласно Anti-Malware.ru, растет достаточно стабильно: в 2006 году его объем оценивался в 68,6 млн долл., что больше уровня 2005 года примерно на 50%. Лидерами продаж, как и ранее, стали «Лаборатория Касперского» с долей рынка в 36,3% и Symantec с 29,3% (рис. 14). В 2007 году, по предварительным данным, рынок подрос еще на 30%, а суммарный объем продаж антивирусного ПО составил не менее 90 млн долл. Позиции трех ведущих игроков на рынке остались неизменными.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 14. Доли прибыли от продаж антивирусных решений в 2006 году

| |

| − | (источник: Anti-Malware.ru, 2007)

| |

| − |

| |

| − | Что касается рынка мультимедийных продуктов и игр, то количество подобных продуктов неуклонно увеличивается за счет как западных (практически не осталось игр мирового уровня, которые не издавались бы в России легально), так и российских разработок. Однако темпы роста продаж падают: если в 2002-2003 годах рынок рос со скоростью более 80% в год, то с 2004-го темпы роста снизились до 40-50%. По оценке генерального директора компании «Бука» Александра Михайлова, объем российского рынка компьютерных игр (без мультимедиапродуктов) в розничных ценах в прошедшем году составил порядка 300 млн долл. (в 2006-м — 200 млн долл.). Динамично растет в России и сегмент игр для консолей, но доля его совсем невелика — около 30 млн долл. в 2006 году.

| |

| − | Тенденции на рынке ПО

| |

| − | Распространение моделей SOA и SaaS

| |

| − |

| |

| − | По мнению многих аналитиков, в 2007 году в отрасли программного обеспечения наблюдались существенные изменения, связанные в первую очередь с активным распространением моделей SOA (Service-oriented Aplications) и SaaS (Software-as-a-Service). Данные модели обеспечивают отличные от традиционных варианты получения нужного ПО и позволяют потребителям существенно снизить затраты на него (а значит, ускорить получение финансовой отдачи от ПО). Преимущества моделей SaaS и SOA особенно ощутимы для средних и малых компаний с ограниченным бюджетом и небольшим штатом ИТ-специалистов, 91% из которых, по данным IDC, считают переход на модель SaaS крайне важным шагом для успешного развития их бизнеса.

| |

| − |

| |

| − | Концепция сервисно-ориентированной архитектуры SOA позволяет пользователям купить не весь продукт разработчика, а лишь необходимые модули и использовать их локально либо через сеть.

| |

| − |

| |

| − | Модель SaaS (известная также под названием Software On-Demand — программное обеспечение по требованию) представляет собой модель предложения ПО потребителю в виде услуги. Концепция SaaS подразумевает, что компания не покупает ПО, а лишь пользуется им, внося регулярные платежи (то есть арендует его). Пользователь должен оплатить годовую подписку на соответствующий сервис (что в большинстве случаев в несколько раз дешевле, чем купить коробочный продукт), а также установить обычные настольные компьютеры, подключенные к Интернету. Так можно пользоваться нужными продуктами, затрачивая на это гораздо меньше средств. Кроме того, SaaS в комбинации с SOA предоставляет потребителям более гибкие условия пользования, когда можно арендовать лишь те модули, которые необходимы для работы.

| |

| − |

| |

| − | Согласно Gartner, приложения на базе моделей SOA и SaaS очень популярны в новых, только формирующихся инфраструктурах, где системы с самого начала строятся по таким моделям. Например, концепция SOA была задействована в более чем половине новых бизнес-систем, разработанных в прошедшем году, а к 2010 году на данной модели будут базироваться уже более 80% новых бизнес-систем. Ускоряет принятие новых моделей и возрастание роли SMB-рынков, так как малые и средние компании с энтузиазмом восприняли появление на рынке новой свободной ниши и предпринимают активные попытки занять свое место под солнцем, в то время как ведущие игроки реагируют на новые веяния не столь быстро.

| |

| − |

| |

| − | Мировой рынок приложений, распространяемых по модели SaaS, по предварительным данным Gartner, в 2007 году достиг 5,1 млрд долл., что оказалось на 21% выше показателя прошлого года. А к 2011 году рынок приложений SaaS должен составить 11,5 млрд долл. (CAGR — 22,1%), что сопоставимо уже с сегментом CRM-систем. Данные IDC более оптимистичны — свыше 6 млрд долл. в 2007-м и 14,6 млрд долл. в 2011 году с темпами роста на данный период в 30% (рис. 15). Правда, принятие моделей SOA и SaaS в разных регионах различно: если в США и странах EMEA популярность их растет стремительно, то в Азиатско-Тихоокеанском регионе отношение к ним более чем сдержанное, что, по мнению аналитиков Gartner, объясняется определенными культурными барьерами.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 15. Показатели роста рынка приложений, распространяемых по модели SaaS,

| |

| − | в 2006-2011 годах, % (источник: IDC, 2007)

| |

| − |

| |

| − | Отметим, что, несмотря на быстрый рост популярности названных моделей, в общем объеме рынка программного обеспечения их доля продаж пока остается небольшой. В частности, объем рынка приложений, распространяемых по модели SaaS, в 2011 году не превысит 5% (для сравнения напомним, что в 2006-м доля рынка SaaS составляла 2%). Дело в том, что применение данных моделей возможно не во всех секторах ПО, а только там, где бизнес-процессы относительно просты и не требуют построения уникальной системы для их осуществления. Кроме того, эффективность внедрения моделей SOA и SaaS напрямую зависит от степени надежности поставщиков, что тоже вызывает определенные сложности при внедрении. Поэтому нет ничего удивительного в том, что проникновение данных моделей в разных секторах заметно различается. Например, согласно Gartner, модель SaaS широко используется в системах электронного обучения и веб-конференций, где таким образом распространяется до 60 и 70% программного обеспечения соответственно, и практически не применяется на ECM-рынке, где доля продаж по этой модели не превышает 1-2%. В секторе CRM-приложений модель SaaS, помимо систем электронного обучения и веб-конференций, часто применяется в решениях для передачи данных, в платежных системах, системах для автоматизации продаж, а также в финансовых приложениях (рис. 16).

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 16. Процент распространения некоторых типов CRM-решений по модели SaaS

| |

| − | (источник: IDC, 2007)

| |

| − |

| |

| − | В России пока лишь присматриваются к этим новым тенденциям. Однако, согласно прогнозам IDC, в ближайшем будущем те страны, которые работают в сфере офшорного программирования (а значит, и Россия), станут самыми активными сторонниками новых моделей.

| |

| − | Признание ПО на базе открытых кодов

| |

| − |

| |

| − | Немалую роль в дальнейшем развитии рынка ПО сыграет открытое программное обеспечение, особенно широко используемое сегодня в правительственных и образовательных учреждениях. Например, согласно результатам опроса Федерального альянса открытого программного обеспечения, проведенного среди американских госучреждений, 55% из них уже применяют открытые операционные системы и свободное ПО, а в 29% американских ведомств (где пока не применяют решения Open Source) собираются перейти на них в течение ближайших 12 месяцев. Аналогичная картина наблюдается и в ряде европейских стран, в частности в Норвегии и Германии. Что касается коммерческих структур, то и тут в некоторых сегментах (в первую очередь в сегментах серверных решений, средств для разработки приложений и системах для работы с базами данных) доля решений на базе Open Source весьма существенна. В частности, по данным McKinsey, в США 75% DNS-серверов и 71% сетевых серверов работают на Linux. Однако в целом, по данным Gartner, уровень проникновения решений Open Source пока невелик и в зависимости от сегмента составляет от 1 до 5%. Согласно IDC, глобальный доход на рынке открытого ПО составил в 2006 году 1,8 млрд долл. К 2011 году он, увеличиваясь ежегодно на 26%, достигнет 5,8 млрд долл. По данным Gartner, доход в данном сегменте рынка может оказаться даже выше — 6,4 млрд в 2010 году.

| |

| − |

| |

| − | Аналитики IDC считают, что все большее признание открытого ПО является «самой существенной и долгосрочной тенденцией, наблюдавшейся в сфере ПО с начала 1980-х годов», и полагают, что популярность открытого ПО будет расти. Более того, в последнем исследовании отмечено, что к 2008 году 95% организаций списка Forbes Global 2000 будут иметь определенный опыт внедрения данного класса решений в своих бизнес-системах. Аналитики Gartner также предсказывают значительный рост спроса на открытое ПО, объясняя данный факт меньшей совокупной стоимостью решений Open Source. А в компании IDC отмечают, что нередко причиной, побуждающей компании переходить к решениям с открытым исходным кодом, является желание повысить уровень безопасности (рис. 17).

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 17. Ключевые факторы перехода компаний к решениям Open Source

| |

| − | (источник: IDC, 2007)

| |

| − |

| |

| − | В России правительством тоже выдвинуты инициативы, касающиеся решений на базе открытых кодов. В частности, осенью прошедшего года на государственном уровне впервые были обсуждены перспективы разработки и внедрения отечественного свободного программного обеспечения для использования в органах власти, школах и иных бюджетных учреждениях. Российский рынок свободного программного обеспечения, по оценкам исследовательского центра ФИНАМ, растет более высокими темпами, чем ИТ-индустрия в целом, однако на 2006 год его объем не превысил 50 млн долл. К 2010 году он вырастет в 4 раза и достигнет 200 млн долл. Большая часть продаж приходится (так будет и в дальнейшем) на рынок серверного программного обеспечения, где доля ПО с открытым кодом к 2010 году может составить 50%. Специалисты ФИНАМ полагают, что в России доля серверного свободного ПО будет заметно превышать аналогичный показатель для Европы и США. Перспективы развития клиентского свободного ПО с открытым кодом в нашей стране менее радужны и тесно связаны в государственной политикой закупок и особенностями борьбы с пиратским софтом. Сейчас доля Linux на рынке клиентских операционных систем находится на уровне 0,5%, а доли свободных приложений на базе Windows (преимущественно Firefox, OpenOffice.org и Gimp) составляют 5-7%.

| |

| − | Активное применение аутсорсинга

| |

| − |

| |

| − | Аналитики Gartner отмечают, что большинство разработчиков программного обеспечения будут все больше отдаляться от бизнес-пользователей, так как компании предпочтут заключать договора на обслуживание своих ИТ-инфраструктур со сторонними организациями. А компании, занимающиеся разработкой программных решений, все чаще будут прибегать к программному аутсорсингу, передавая часть работ другим компаниям, как правило из развивающихся стран. Например, в ходе опроса, проведенного международной аудиторской компанией KPMG, выяснилось, что 87% фирм по-прежнему планируют привлекать третьих лиц для выполнения отдельных работ (в ряде случаев даже в увеличенном объеме). В 42% организаций, прибегающих к подобной помощи, полагают, что аутсорсинговые контракты выгодны им в финансовом отношении, а в 27% компаний убеждены в том, что аутсорсинг повысил их конкурентоспособность. Однако аналитики связывают предполагаемый рост числа программных проектов, выполняемых сторонними разработчиками из развивающихся стран, не только с финансовой привлекательностью подобных аутсорсинговых проектов, позволяющих сократить затраты на разработку, но и с банальной нехваткой программистов, которая ощущается все сильнее, особенно в США. Более того, к 2010 году, по статистике Evans Data, США вообще перестанут быть мировым центром программирования, хотя и продолжат занимать ключевые позиции в разработке ПО. Дело в том, что к тому времени там будут проживать лишь 18% программистов (сейчас 23%), в то время как в Азиатско-Тихоокеанском регионе — целых 43%. По количеству таких специалистов будут лидировать Бразилия, Россия, Индия, и Китай, на совокупную долю которых придется 30% программистов (сейчас 21%). Данные изменения по большей части произойдут не из-за оттока специалистов из одного региона в другой, а вследствие различных темпов роста числа разработчиков. Быстрее всего — на 83% с 2006 года — количество программистов увеличится в Азиатско-Тихоокеанском регионе, в то время как в США за тот же период программистов станет больше лишь на 15%. Так что без привлечения разработчиков из развивающихся стран будет просто не обойтись.

| |

| − |

| |

| − | По оценкам канадской маркетинговой фирмы XMG, глобальный рынок ИТ-аутсорсинга в прошедшем году вырос на 19,31% и составил 297 млрд долл. Согласно ожиданиям, к 2010 году его объем увеличится до 450 млрд. Максимальные доли на нем принадлежат Индии и Китаю, однако максимальные темпы роста в 63% демонстрируют Филиппины. Согласно данным, обнародованным на саммите Gartner Outsourcing & IT Services Summit 2007, мировой рынок офшорного программирования (представляет собой один из сегментов рынка ИТ-аутсорсинга) в наступившем году составит 60 млрд долл. Главным экспортером услуг в области офшорного программирования остается Индия, рынок которой ежегодно подрастает на 26-33%. Экспорт ПО и ИТ-услуг в Индии, согласно предварительным данным XMG, в 2007 году составил порядка 34,1 млрд долл., а по данным Национальной ассоциации разработчиков ПО и поставщиков ИT-услуг (NASSCOM), даже приблизился к 40 млрд. Для сравнения напомним, что в 2005 году индийский экспорт программного обеспечения и услуг был оценен в 17,2 млрд долл., а в 2004-м — в 12,8 млрд. Второе место в офшорном программировании остается за Китаем, заработавшим на экспорте ПО и ИТ-услуг в 2007 году около 10,7 млрд долл. По прогнозам Министерства информатики КНР, объем экспорта ПО и информационных услуг будет ежегодно увеличиваться на 28% и к 2010 году достигнет 12,5 млрд долл. Активно развивается экспорт программного обеспечения и в ряде других стран — в первую очередь на Филиппинах, в Малайзии, Бразилии и Мексике, а среди стран Восточной Европы — в России, Чехии, Венгрии и Польше. Например, в Бразилии (по заявлению ее правительства) объем экспорта ПО в 2007 году приблизился к 2 млрд долл. Кроме того, продолжится активное развитие рынков офшорного программирования в Турции, Шри-Ланке, Никарагуа и Ботсване. В дальнейшем рынок офшорного программирования продолжит умеренно расти с темпами в 10,71% и, по данным последнего отчета Global Industry Analysts, к 2010 году превысит 78,8 млрд долл.

| |

| − |

| |

| − | Согласно докладу министра информационных технологий и связи Л.Д.Реймана, общий объем российского рынка ИТ-аутсорсинга в 2006 году оценивался в 5 млрд долл., а объем рынка офшорного программирования России, по данным ассоциации производителей ПО НП «РУССОФТ», — в 1,5 млрд долл. (рис. 18), что на 54% больше, чем в 2005 году. Для сравнения напомним, что в 2004 и 2005 годах темпы роста составили 39 и 28% соответственно. По предварительным данным, в прошедшем году объем экспорта достиг 2,1 млрд долл., что соответствует темпам роста в 40,5%. Существенный рост объема экспорта программного обеспечения из России специалисты ПО НП «РУССОФТ» объясняют сразу несколькими факторами: с одной стороны, увеличением численности сотрудников российских компаний, работающих в сфере разработки программного обеспечения на заказ, и ростом доли готовых решений и продуктов, поставляемых российскими компаниями за рубеж, увеличившимся за 2006 год примерно вдвое; с другой стороны, укрупнением компаний в результате слияний и поглощений, что позволило им получить доступ к более дорогим контрактам. Возможно также, что на расширение рынка повлияла специализация России на наиболее сложных разработках (согласно данным известной аналитической компании NeoIT), что делает ее привлекательной для реализации более широкого спектра аутсорсинговых проектов.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 18. Динамика экспорта ПО из России

| |

| − | в 2002-2007 годах, млн долл.

| |

| − | (источник: НП «РУССОФТ», 2007)

| |

| − |

| |

| − | За год значительно изменилась структура экспорта по источникам поступления экспортной выручки. С 18 до 25% увеличилась доля продуктов и готовых решений, что произошло в основном за счет ускоренного роста экспорта продуктов в сфере ПО при сокращении доли услуг в общем экспорте (это не означает, что экспорт услуг сокращался или находился в стагнации, просто он рос медленнее, чем экспорт продуктов и решений). 55% всего экспорта разработок ПО обеспечили крупные компании (со штатом более 120 человек), 19% — международные центры разработки, 10% — компании среднего звена (от 35 до 120 человек). При этом доля крупных компаний в структуре экспорта за 2006 год заметно выросла — с 49 до 55%, что стало следствием имевшего место укрупнения бизнеса.

| |

| − |

| |

| − | Вместе с тем специалисты НП «РУССОФТ» констатируют, что объем экспорта ПО даже на уровне 1,5-2 млрд долл. не исчерпывает потенциала России в данной области. Они полагают, что по количеству имеющегося в стране квалифицированного персонала только от экспорта услуг по разработке ПО можно получать не менее 10 млрд долл. в год. Аналогичные суждения неоднократно высказывались и на правительственном уровне — в частности, согласно докладу министра информационных технологий и связи Л.Д.Реймана, Россия может увеличить совокупный объем экспорта ПО и ИТ-услуг за период с 2007-го по 2010 год с 5 до 17 млрд долл.

| |

| − | Проникновение технологии Web 2.0 в корпоративную сферу

| |

| − |

| |

| − | В 2006 году наблюдалось активное продвижение технологии Web 2.0 в потребительском секторе, а в 2007-м произошло проникновение данной технологии в корпоративную сферу. С одной стороны, это выразилось в появлении на рынке Enterprise-решений с поддержкой Web 2.0 (Enterprise 2.0), в частности операционной системы Windows Vista, обладающей расширенным Web 2.0-инструментарием, а также пакетов Microsoft Office 2007 и SharePoint от Microsoft, Lotus Quickr, Lotus Connections и QEDWiki IDE от IBM, WebCenter Suite от Oracle, SuiteTwo от Intel, TelePresence от Cisco и др. С другой стороны, это было связано с возрастающим интересом корпоративных потребителей к решениям с соответствующими возможностями (блогами, wiki, подкастами, RSS, средствами организации социальных сетей и др.). Такие решения позволяют сотрудникам применять новые сервисы для совместной работы над информационными ресурсами и для обмена информацией на корпоративной уровне — использовать сервис обмена мгновенными сообщениями, применять блоги для обмена мнениями, участвовать в онлайн-встречах и онлайновых конференциях и т.д.

| |

| − |

| |

| − | Согласно данным недавнего опроса Forrester, 61% из 119 опрошенных ИТ-директоров информационных служб собираются приобрести комплексные пакеты с поддержкой технологии Web 2.0. А в ходе опроса IDC выяснилось, что основной причиной, побуждающей компании покупать подобные решения, является потребность повысить эффективность внутрикорпоративного сотрудничества (рис. 19). Стоит также отметить, что подобные решения довольно активно используются в компаниях (причем с позиции корпоративной эффективности, а не личного взаимодействия) — в среднем на 32,8% (рис. 20). Вместе с тем четверть опрошенных IDC респондентов пока вообще не применяют новые сервисы для корпоративного взаимодействия, что, учитывая их новизну, совсем неудивительно.

| |

| − |

| |

| − |

| |

| − |

| |

| − | Рис. 19. Ключевые факторы перехода компаний к решениям с поддержкой Web 2.0,

| |

| − | процент респондентов (источник: IDC European ICT Forum Survey, 2007)

| |

| | | | |

| − | Рис. 20. Степень использования сервисов Web 2.0

| |

| − | в корпоративной практике различными

| |

| − | компаниями, процент респондентов

| |

| − | (IDC Line of Business Executive Survey, 2007)

| |

| | | | |

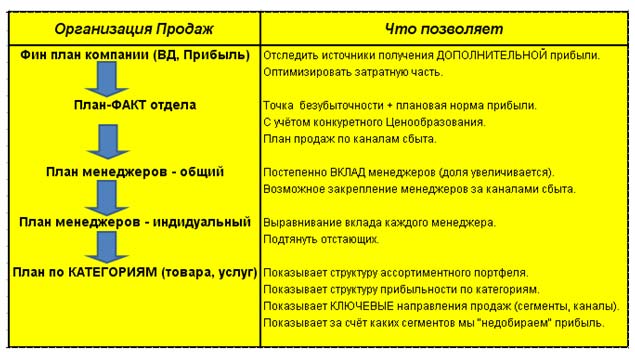

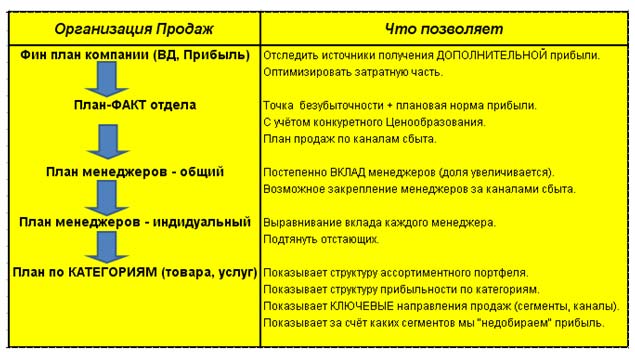

| | Самый адекватный план продаж появляется на стыке столкновения интересов финансовой и сбытовой службы, когда финансисты утверждают: «Приносимая отделом продаж прибыль не покрывает всех расходов по компании, а для формирования инвестиционной подушки на развитие нужно увеличивать оборот», — а продажники отвечают: «Мы продаем столько насколько возможно, увеличьте уровень разрешенных скидок, которыми мы можем привлекать клиентов!» В общем виде система планирования может выглядеть следующим образом (Рис. 1): | | Самый адекватный план продаж появляется на стыке столкновения интересов финансовой и сбытовой службы, когда финансисты утверждают: «Приносимая отделом продаж прибыль не покрывает всех расходов по компании, а для формирования инвестиционной подушки на развитие нужно увеличивать оборот», — а продажники отвечают: «Мы продаем столько насколько возможно, увеличьте уровень разрешенных скидок, которыми мы можем привлекать клиентов!» В общем виде система планирования может выглядеть следующим образом (Рис. 1): |

Авторы и участники проекта

Авторы:Куртаев Дмитрий

Комлик Андрей

Участники проекта:Менеджеры по продажам

Тема исследования группы

Повышение объёма продаж программного обеспечения.

Проблемный вопрос (вопрос для исследования)

Как найти покупателей ПО?

Гипотеза исследования

Мы считаем, чтобы увеличить количество покупателей ПО нужно:

1)Хорошая реклама

2)Доступная цена на ПО

3)Усовершенствование ПО

Цели исследования

Изучить рынок программного обеспечения

Результаты проведённого исследования

Индустрия ПО и ее место в структуре ИТ-рынка

Общие тенденции

Рынок программного обеспечения представляет собой один из сегментов ИТ-рынка, поэтому вначале рассмотрим совокупные данные по этому рынку в целом. 2007 год оказался вполне удачным для мирового рынка информационных технологий, который продолжал расти, хотя и весьма умеренно (5,5%). Совокупный объем ИТ-рынка, согласно EITO, в прошедшем году оценивался в 978 млрд евро.

Сегмент ПО, как и ранее, развивался быстрее сегментов ИТ-услуг и аппаратных средств и с опережающими рынок темпами, составившими, по предварительным данным EITO, порядка 7,4% (рис. 1). Однако темпы роста рынка программного обеспечения в разных регионах различны: в развитых странах они ниже, например в странах Западной Европы темпы не превысили 6,5%, а в Японии даже 3,9%, в то время как в развивающихся странах рынок рос с опережением и темпы роста там оценивались примерно в 9,8%.

Рис. 1. Показатели роста мирового и региональных

рынков ПО в 2006-2008 годах, %

(источник: EITO в сотрудничестве с IDC, 2007)

Совокупный объем рынка программного обеспечения в 2006 году, по данным IDC, равнялся 230,4 млрд долл. (рис. 2), из которых 121,4 млрд пришлось на США и страны Латинской Америки, 76,2 млрд — на регион EMEA и 32,8 млрд — на страны Азиатско-Тихоокеанского региона. Согласно ожиданиям аналитиков, в прошедшем году рынок приблизился к 250 млрд долл., а в 2011-м, ежегодно подрастая на 7,7%, должен превысить 330 млрд.

Рис. 2. Объем мирового рынка ПО в 2006-2011 годах (источник: IDC, 2007)

Доля ПО в общем объеме ИТ-рынка зависит от степени его зрелости: в развитых странах она больше и составляет от 22 до 25% всех расходов на информационные технологии (рис. 3). Например, в Западной Европе и США на приобретение ПО уходит более четверти всех ИТ-расходов. В целом по миру на долю ПО приходится примерно пятая часть всех ИТ-затрат (по данным IDC на 2006 год — 21%).

Рис. 3. Структура ИТ-рынков в 2007 году (источник: IDC, 2007)

Ситуация в России

Российский рынок информационных технологий по-прежнему относится к числу наиболее быстро развивающихся в мире. В 2007 году, согласно последнему отчету аналитического центра REAL-IT Лиги независимых экспертов в области ИТ (ЛИНЭКС), он вырос на 15,3%. Однако темпы его роста все же вновь снизились: в 2006 году рынок подрос на 19,7%, в 2005-м — на 27%, а в 2001-м — даже на 60,6%. Совокупный объем ИТ-рынка, по предварительным данным, составил порядка 15,96 млрд долл. Вместе с тем общее снижение темпов роста по рынку не сказалось на темпах роста в сегменте ПО. Более того, в 2007 году (впервые за последние пять лет) темпы роста сегмента ПО перестали падать, начали расти и составили порядка 22,7% (рис. 4), в то время как в 2006-м они не превысили 17,5%. Специалисты объясняют изменение направление тренда сменой импульсов — полностью исчерпавшего себя «дефицитного импульса» на новый «рыночный импульс». Суть его в том, что в России начинают появляться новые сферы бизнеса, в которых информационные технологии превращаются в инструмент повышения конкурентоспособности. Согласно прогнозам, в наступившем году такая положительная динамика сохранится, в результате чего темпы роста на российском рынке ПО могут достичь 23,5%.

Рис. 4. Показатели роста отдельных сегментов российского ИТ-рынка в 2002-2008 годах, %

(источник: REAL-IT, 2007)

В России доля ПО в общем объеме ИТ-рынка на 2007 год оценивалась REAL-IT в 11,7%. Как видите, на долю ПО в России средств затрачивается даже меньше, чем в среднем по Восточной Европе, так что по уровню зрелости российский ИТ-рынок по-прежнему остается самым незрелым из европейских. Однако доля ПО в 2007 году оказалась на 0,7% больше, чем в 2006-м (в предыдущие два года она лишь уменьшалась, а еще раньше оставалась практически неизменной), а доля средств, затрачиваемых на приобретение аппаратного оборудования, продолжает сокращаться (рис. 5), что свидетельствует о некоторых положительных сдвигах в данном сегменте экономики. Вместе с тем пока на приобретение оборудования в России затрачивается более 64% ИТ-средств (то есть в 5,5 раза больше, чем на покупку ПО), в то время как в странах со зрелым ИТ-рынком объемы рынков ПО и аппаратных средств сопоставимы.

Рис. 5. Динамика изменения долей ПО и аппаратной составляющей в общем объеме

российского ИТ-рынка в 2002-2008 годах (источник: REAL-IT, 2007)

Согласно REAL-IT, общий объем российского рынка ПО в прошедшем году оценивался всего в 1,87 млрд долл. (рис. 6), а доля российских разработок в глобальном объеме рынка программного обеспечения по-прежнему оставалась менее 1%, что невероятно мало. И это при том, что у России изначально имелись и сейчас есть неплохие шансы занять свою нишу на мировом рынке ПО. Этому способствуют высокие темпы роста российского рынка ПО, возрастающая инвестиционная привлекательность российской экономики (объем прямых инвестиций в экономику ежегодно увеличивается в 2 раза и более) и впечатляющий научный и кадровый потенциал (рис. 7). Однако реализация этих возможностей, по словам министра информационных технологий и связи Л.Д.Реймана, сдерживается проблемами отрасли и несогласованностью программ государственной поддержки. Основными проблемами, по его мнению, сегодня остаются высокая фрагментация отрасли, сложность доступа на международные рынки, отсутствие эффективной системы коммерциализации технологий и недостаток квалифицированных управленцев. С точки зрения же самих участников рынка, отраженной в отчете НП «РУССОФТ», успешному развитию отрасли препятствуют действующая система налогообложения, бюрократические и административные барьеры, а также отсутствие государственной поддержки в базовых (по мнению участников рынка) направлениях — в международной маркетинговой деятельности и сертификации по международным стандартам.

Рис. 6. Объем российского рынка ПО в 2001-2008 годах, млрд долл.

(источник: REAL-IT , 2007)

Рис. 7. Научный и кадровый потенциал разных стран (источник: Global Insight, 2007)

Структура рынка ПО и динамика его развития по базовым направлениям

Общие тенденции

Самый адекватный план продаж появляется на стыке столкновения интересов финансовой и сбытовой службы, когда финансисты утверждают: «Приносимая отделом продаж прибыль не покрывает всех расходов по компании, а для формирования инвестиционной подушки на развитие нужно увеличивать оборот», — а продажники отвечают: «Мы продаем столько насколько возможно, увеличьте уровень разрешенных скидок, которыми мы можем привлекать клиентов!» В общем виде система планирования может выглядеть следующим образом (Рис. 1):

Вывод

Нами рассмотрены все вопросы, поставленные перед группой аналитиков в рамках данного исследования. Мы определили, как добиться повышения объёма продаж программного обеспечения. Основной задачей нашего исследования являлась проблема изучения рынка продаж программного обеспечения. Таким образом, мы добились первоначальной цели.

Полезные ресурсы

Маркет Центр

Эксперт Online

Увеличение продаж

Вакансии

Управление сбытом

Другие документы