Результаты исследований учащихся в проекте Кредитование в экономике РФ

Содержание

Авторы и участники проекта

- Анна Емельянова

- Участники группы Экономисты

Тема исследования группы

История возникновения кредитования в России

Проблемный вопрос (вопрос для исследования)

Кредитование занимает одно из главных мест в экономике?

Гипотеза исследования

Действительно, экономическое состояние страны в значительной степени зависит от состояния кредитно-денежной системы. Поэтому необходимо уделять большое внимание проблеме кредита. Именно кредитование поможет ускорить развитие экономики нашей страны, сделать ее более эффективной.

Цели исследования

1) Ознакомиться с понятием "кредит"

2) Ознакомиться с историей возникновения кредитования в России

2) Узнать какие виды кредита существуют

4) Узнать какова роль кредитования населения в экономике РФ

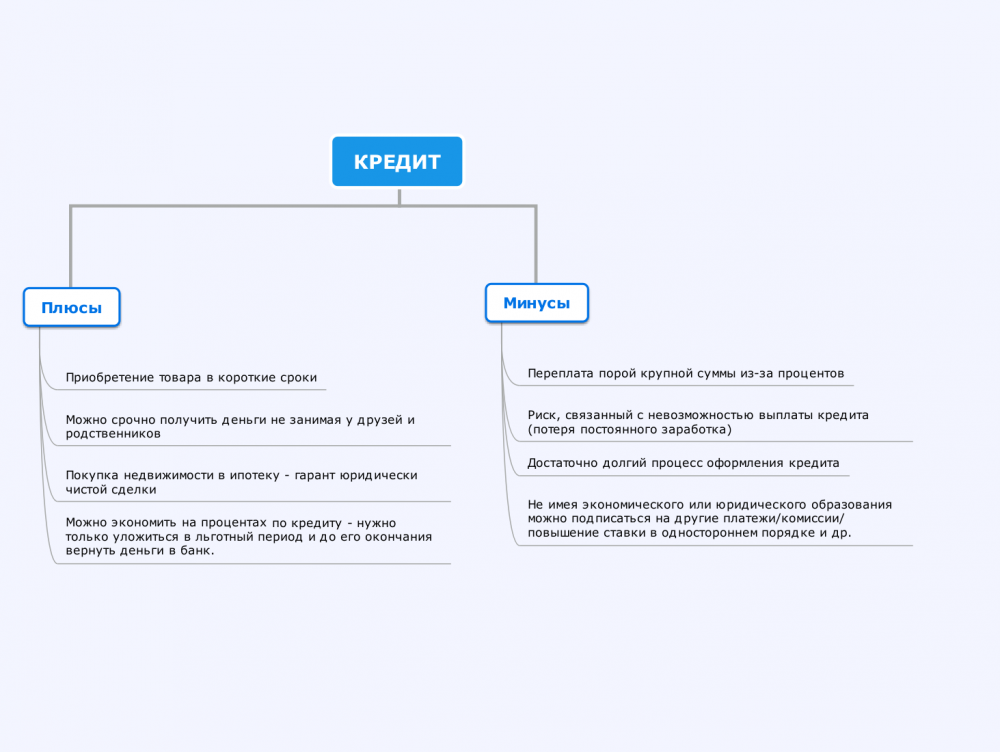

5) Составить таблицу положительных и отрицательных сторон кредитования

Результаты проведённого исследования

Что такое кредит и как он появился в России

Креди́т (лат. creditum — заём от лат. credere — доверять) или кредитные отношения — общественные отношения, возникающие между субъектами экономических отношений по поводу движения стоимости.

Важнейшими источниками кредита выступают:

- средства, предназначенные для восстановления основного капитала и накапливаемые по мере перенесения его стоимости в форме амортизации;

- часть оборотного капитала, высвобождаемая в денежной форме в связи с несовпадением времени продажи товаров и покупки сырья, топлива, выплаты заработной платы и т.п.;

- предназначенная для капитализации часть прибавочной стоимости, накапливаемая при расширенном воспроизводстве до определенной величины, зависящей от масштабов предприятий и их технического уровня;

- движение средств бюджетной системы, различных целевых фондов и резервов;

- образование доходов и накоплений населения.

История кредитования в России началась с момента появления денег - люди из бедной коалиции нуждались в финансах с целью кормления семьи. Занимали, как и прежде у богатых, не зная, сумеют ли выплатить долг.

Процент в России тоже уже был введен, но его цифра превалировала, по сравнению с другими странами и была беспощадно высокой, достигая аж до 30%. Понятие залог стало распространённым. Ростовщики брали все: продукты, животные, вплоть до самих поместий. Все это зависело от суммы долга.

Уже в середине 18 века стали основываться банки, так как вышел запрет на ростовщичество. Во времена императрицы Анны Иоанновны выдавались деньги в долг Монетной конторе, но данная операция продержалась не долго, и скоро кредитная система развалилась.

Первый коммерческий банк в России был основан в 1817 году, деятельность которого с прогрессом развивалась. А уже в 1843 году на смену государственным банкам стали основываться частные банки и их количество с каждым годом росло.

Уже современная история кредитования Российской Федерации начинается в 1988 – 1989 годах. Это время было известно своим переходом к рыночной экономике, что в процессе повлекло за собой развитие кредитования. Многие банки предоставляли услугу займа, но это продлилось не долго, так как в середине 90-х годов выплата ссуды стала затруднительной.

В 1998 году Россию охватил кризис и развитие кредитной системы утихомирило свой пыл. Сбербанк, выдававший в то время кредиты, замедлил темп развития и сделал небольшой перерыв вплоть до 2001 года.

В современной России кредит процветает и выдает кредиты в полной мере. Причем кредиты могут быть на любую сумму (конечно зависит от платёжеспособности заемщика) и как краткосрочные, так и долгосрочные.

Виды кредита

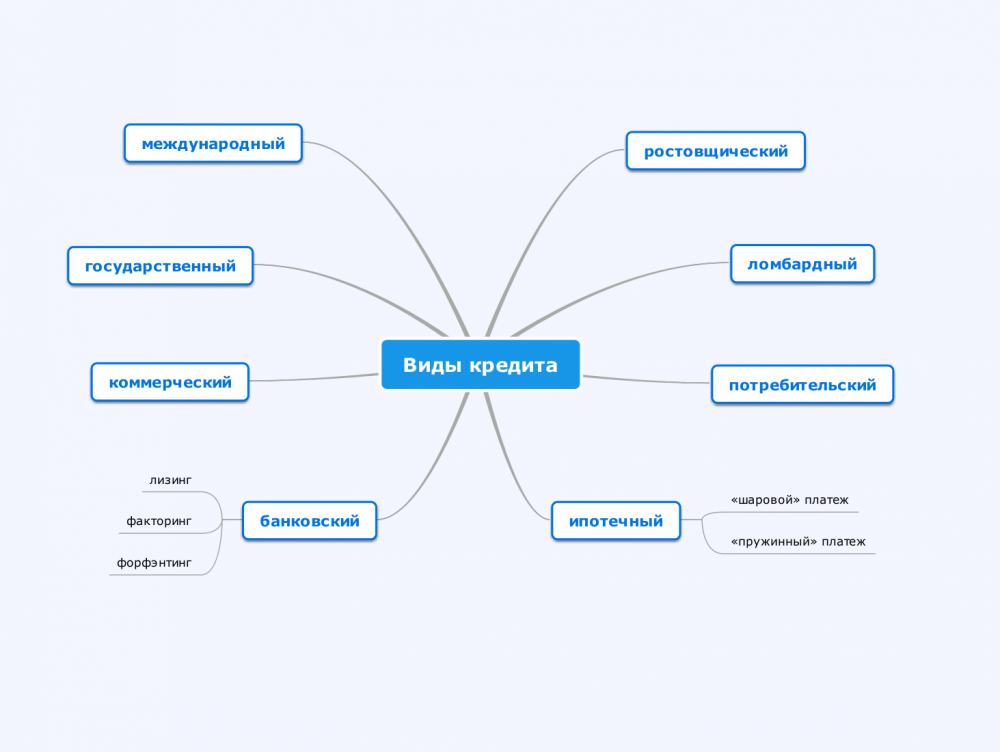

Ментальная карта по видам кредита

Исторически первой формой кредита стал ростовщический кредит, когда ссуды предоставлялись за очень высокую плату. Ростовщический процент обычно превышал 100% и часто достигал 300-500% годовых. По ростовщическому проценту требовалось обязательное материальное обеспечение ссуды.

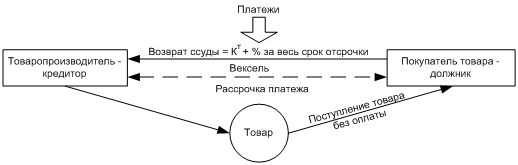

Коммерческий кредит — это предоставление товара продавцом покупателю с отсрочкой платежа. Поскольку немедленной оплаты не происходит, то срок кредита — это срок отсрочки платежа. За этот кредит, естественно, взимаются проценты.

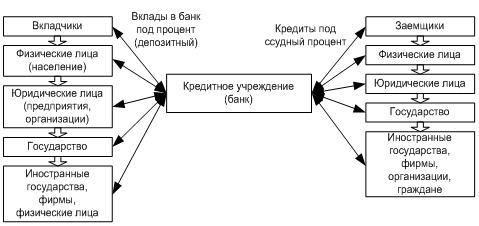

Банковский кредит — это предоставление ссуды кредитополучателю в основном кредитным учреждением (банком) на условиях возврата, платы, на срок и на строго оговоренные цели, а также чаще всего под гарантии или под залог. Получателями банковского кредита могут быть и физические, и юридические лица.

Таким образом, банк — это учреждение, торгующее кредитами, формирующимися из денег, мобилизуемых на вклады.

Прибыль банка = Ссудный процент — Депозитный процент

Как следует из представленной формулы, банк, торгуя кредитами, чтобы получать прибыль, должен поддерживать соотношение: Ссудный процент ≥ Депозитный процент

Таким образом, выгодность ссуд выражается в норме процента, которая представляет собой отношение суммы процента к величине ссудного капитала. Норма процента — динамичная величина и зависит прежде всего от соотношения спроса и предложения ссудного капитала, которые, в свою очередь, определяются многими факторами, в частности:

- масштабами производства;

- размерами денежных накоплений, сбережений всех классов и слоев общества;

- соотношением между размерами кредитов, предоставленных государством, и его задолженностью;

- циклическими колебаниями производства;

- его сезонными условиями;

- темпом инфляции (при её усилении процентные ставки растут);

- государственным регулированием процентных ставок;

- международными факторами (неуравновешенностью платежных балансов, колебаниями валютных курсов, бесконтрольной деятельностью мирового рынка ссудных капиталов и т.д.).

Лизинг — это соглашение о долгосрочной аренде движимого и недвижимого дорогостоящего имущества. Кредитные отношения в лизинговой сделке возникают между лизингодателем, которым может быть банк или финансовая компания, и лизингополучателем — фирмой, использующей объекты лизинга в своей деятельности. Лизинг — это сочетание кредита с арендой. Лизинг всегда обслуживается долгосрочным кредитом, который гасится либо денежным платежом, либо компенсационным платежом (товарами, произведенными на арендованном оборудовании). Факторинг — посредническая операция (дилинг) кредитного учреждения по взысканию денежных средств с должников своего клиента и управление его долговыми требованиями. Форфейтинг — операция по приобретению финансовым агентом (форфейтором) коммерческого обязательства заёмщика (покупателя, импортёра) перед кредитором (продавцом, экспортёром).

Роль кредитования населения в экономике РФ

Роль кредита для населения, страны, экономики в целом, зависит от тех результатов, которых он позволяет достичь, а также методов, с помощью которых эти цели достигаются. Анализируя некоторые виды кредитных программ можно прийти к выводу, что основная роль кредита, помимо заработка кредитора, - способствовать продвижению определенных групп товаров в массы. И действительно, имея возможность брать в долг, наши люди активно ею пользуются, а повышение платежеспособности населения отражается и на производителях покупаемых товаров, и на компаниях, которые нам их продают.

К тому же, нужно понимать, что свободная прибыль государственных и частных предприятий, с помощью системы кредитования, перераспределяется в те области, где возможна максимальная прибыль, либо осуществление государственных проектов, направленных на развитие экономики РФ. Значит, кредит влияет на производство и реализацию товаров, на освоение новых секторов рынка, а также на размер оборота денежных средств, с его помощью предприятия могут удовлетворить временную потребность в финансировании, что впоследствии положительно отразится и на их деятельности, и на экономике РФ в целом.

Основными принципами кредитования являются возвратность, срочность и платность. Возвратность предполагает, что переданные в долг ценности в оговоренной заранее форме (кредитном соглашении), чаще всего денежной, будут возвращены продавцу кредита (кредитору). Нарушение принципа возвратности может нанести непоправимый ущерб кредитору, поэтому в современных условиях в кредитных соглашениях принято оговаривать способы страхования кредитного риска. Целевая направленность кредитования обеспечивает возвратность и платность ссуды.

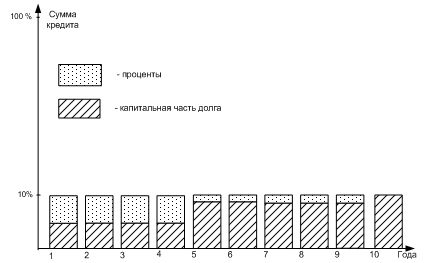

Срочность кредитования — это естественная форма обеспечения возвратности кредита. Она означает, что ссуда должна быть не просто возвращена, а возвращена в строго оговоренный в кредитном соглашении срок. Для этого в кредитном соглашении подробно разрабатывается график погашения кредита и уплаты процентов. Например, график погашения кредита, выданного с условием возврата через 10 лет из 10% годовых, выглядит следующим образом:

Составим ментальную карту положительных и отрицательных сторон кредита:

Ментальная карта плюсы и минусы кредитования

Вывод

Таким образом, экономика страны в напрямую зависит от состояния кредитно-денежной системы. Поэтому необходимо уделять должное внимание проблеме развития и улучшение системы кредитования. Именно оно может послужить толчком в экономики нашей страны, сделать ее более эффективной. Рассмотрев плюсы и минусы кредита, можно отметить, что при соблюдении обязанностей как заемщик - никаких проблем не будет. Что касается отношение кредитование к экономике России - оно помогает стабилизировать экономику и управлять ей. К примеру, если у Центрального банка денежные средства ограничены - он может ограничить выдачу кредитов и поднять ставку процентов, или наоборот. Исходя из всего этого можно отметить, что кредитовании есть неотъемлемая часть экономики.

Полезные ресурсы

Роль кредитования населения в экономике РФ